Jak w praktyce rozliczać składki na ubezpieczenie zdrowotne

REKLAMA

REKLAMA

Ustawodawca nie może się zdecydować, jaki charakter ma składka zdrowotna. W efekcie w przepisach, które ją regulują, panuje kompletny chaos i już nie wiadomo, jaki cel przyświecał ich twórcom

REKLAMA

REKLAMA

Na wysokość składek narzekają prawie wszyscy. Składka zdrowotna nie jest tu wyjątkiem. Gdy się jednak przyjrzeć przepisom, to okazuje się, że jej wysokość (zdaniem niektórych – zbyt duża, zdaniem innych – bardzo mała w stosunku do otrzymywanych świadczeń) to tylko wierzchołek góry lodowej. Problemem jest cały system jej obliczania i pobierania. Skomplikowany, niezrozumiały, a co najgorsze – karzący za aktywność i przedsiębiorczość. Podobnie jak z podatkami – im więcej zarabiamy, tym więcej zapłacimy. Ale w tym przypadku jest jeszcze gorzej – nie musimy nawet zarabiać, aby składkę musieć odprowadzać. A i tak w kolejce do lekarza przed milionami osób, które nie płacą nawet złotówki, przywilejów mieć nie będziemy. Przyjrzyjmy się więc z bliska temu absurdalnemu systemowi.

Polecamy produkt: Kodeks pracy 2016 z komentarzem (książka)

Zapłać za dwa, dostań jedno

Najczęściej wymienianym absurdem dotyczącym przepisów o składce zdrowotnej jest to, że należy ją odprowadzać od przychodów z różnych tytułów. To wynik obowiązywania art. 82 ust. 1 ustawy o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych (t.j. Dz.U. z 2015 r. poz. 581 ze zm.; dalej ustawa zdrowotna). Stanowi on, że w przypadku gdy ubezpieczony uzyskuje przychody z więcej niż jednego tytułu do objęcia obowiązkiem ubezpieczenia zdrowotnego, składka na ubezpieczenie zdrowotne opłacana jest z każdego z tych tytułów odrębnie.

REKLAMA

Co to oznacza? Ano tyle, że jeśli dana osoba jednocześnie pracuje na etacie oraz wykonuje zlecenie – zapłaci składkę zdrowotną podwójnie (w wysokości odpowiedniej do otrzymywanego wynagrodzenia). Podobnie w przypadku, gdy ktoś prowadzi kilka firm. Jeżeli dana osoba prowadzi trzy różne działalności gospodarcze – zapłaci potrójnie.

Jednocześnie obywatele odprowadzający składkę z więcej niż jednego tytułu (szacuje się, że jest ich około miliona osób) nie otrzymują od państwa nic w zamian. Nie są przecież przyjmowani poza kolejką do lekarza, nie zajmują też w razie hospitalizacji dwóch łóżek. Zdaniem ustawodawcy tego typu lepszej państwowej obsługi medycznej nie można wprowadzić. Na przeszkodzie stoi bowiem art. 68 ust. 2 konstytucji, który stanowi, że obywatelom, niezależnie od ich sytuacji materialnej, władze publiczne zapewniają równy dostęp do świadczeń opieki zdrowotnej finansowanej ze środków publicznych.

!Nawet gdy przedsiębiorca prowadzi kilka firm, może mieć tylko jeden wpis w CEIDG. I chociaż składki na ubezpieczenie społeczne płaci tylko raz, to składkę zdrowotną musi odprowadzać od każdego rodzaju działalności.

Może więc należałoby wprowadzić zasadę, że odprowadza się składkę wyłącznie od tytułu, od którego będzie ona najwyższa?

– Oczywiście, że tak, bo obecnie państwo dławi wszelkie przejawy przedsiębiorczości, nakładając dodatkowe opłaty na tych, którzy robią coś ponad standard. Tyle że to mało realne, bo przecież składka zdrowotna tylko tak ładnie się nazywa. W praktyce jest to rodzaj podatku – uważa wiceprezes Związku Przedsiębiorców i Pracodawców Dorota Wolicka.

Politycy zresztą nie ukrywają, że tak jest w rzeczywistości i że podwójne (lub więcej) pobieranie składki jest potrzebne z uwagi na potrzeby finansowe systemu ochrony zdrowia.

Co jednak ciekawe, posłowie PiS mają pewien pomysł, co zrobić, aby z jednej strony nie naruszyć art. 68 ust. 2 konstytucji, a z drugiej zapewnić osobom odprowadzającym pieniądze z różnych tytułów pewne udogodnienia.

Polecamy serwis: Samozatrudnienie

– Osoby, które odprowadzają składkę z więcej niż jednego źródła, powinny mieć możliwość samodzielnej decyzji, czy chcą, aby wszystkie pieniądze szły na państwowy system opieki zdrowotnej, czy też część przekazana została prywatnym podmiotom – twierdzi poseł Adam Abramowicz (PiS). Parlamentarzysta zgłosił taki postulat podczas konferencji „Przedsiębiorczość w służbie zdrowia. Podmioty niepubliczne w publicznej służbie zdrowia”, która odbyła się w połowie maja w Sejmie.

Wejście w życie proponowanego rozwiązania niosłoby za sobą podstawowy skutek: mniej pieniędzy otrzymałyby państwowe szpitale i przychodnie. Większy kawałek tortu zaś skierowany by był do przedsiębiorców sprzedających usługi zdrowotne. Z drugiej strony jednak także mniejszy odsetek obywateli szedłby do lekarza „państwowo”, więc mogłoby się okazać, że cały system nadal pozostaje ekonomicznie wydolny.

– A Polacy z kolei zobaczyliby, że wpłacane przez nich pieniądze mogą realnie oddziaływać na dostęp do usług zdrowotnych – wskazuje Adam Abramowicz.

Rodzina na cudzym

Wyobraźmy sobie dwie sytuacje. Pierwsza: młody mężczyzna zarabiający 10 tys. zł miesięcznie. Bezdzietny kawaler. Pomaga finansowo swojej matce mieszkającej w innym mieście, która nie pracuje, ale też nie szuka pracy, więc nie jest zarejestrowana jako bezrobotna.

Drugi przypadek: mężczyzna zarabiający 2,5 tys. zł miesięcznie. Ma żonę i trójkę dzieci na utrzymaniu.

Oczywiste jest, że znacznie więcej na publiczną opiekę zdrowotną zapłaci ten pierwszy. Przepisy ustawy zdrowotnej jednak faworyzują tego drugiego.

Zgodnie z obowiązującymi regulacjami istnieje bowiem możliwość zgłoszenia do ubezpieczenia zdrowotnego członków rodziny. Jest to nieodpłatne (objęcie ubezpieczeniem jest niejako wliczone w składkę osoby ją odprowadzającej).

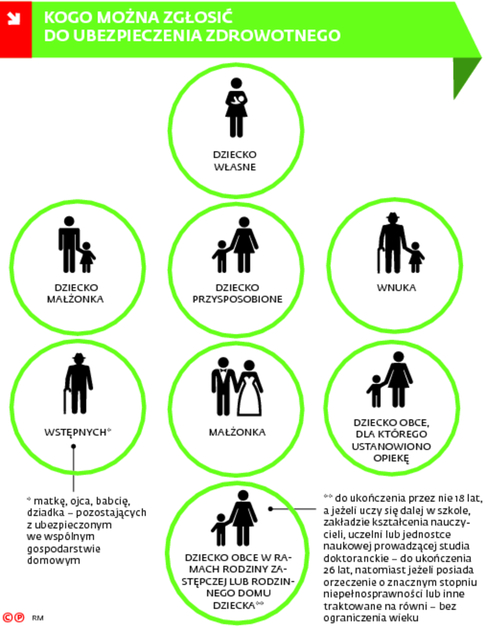

Spójrzmy teraz na definicję członka rodziny, która znajduje się w art. 5 pkt 3 ustawy zdrowotnej. Okazuje się, że jedna osoba może do ubezpieczenia zdrowotnego zgłosić całkiem sporą gromadkę. infografika

Kogo można zgłosić do ubezpieczenia zdrowotnego

To oznacza, że młody mężczyzna zarabiający 10 tys. zł miesięcznie nie może zgłosić do ubezpieczenia swojej matki. Zaś drugi mężczyzna zarabiający czterokrotnie mniej bez problemu może zgłosić do ubezpieczenia cztery osoby.

– Ustawodawca powinien być konsekwentny. Jeśli uważa, że składka zdrowotna ma realizować cele społeczne, powinien umożliwić objęcie ubezpieczeniem matki, nawet prowadzącej oddzielne gospodarstwo domowe. Jeśli zaś uważa, że nadrzędny jest cel fiskalny, to powinien wprowadzić stosowną opłatę za zgłoszenie członków rodziny – wskazuje Marzena Sosnowska, ekspertka ds. kadrowo-płacowych. Jej zdaniem każda kolejna zgłoszona osoba podnosiłaby mnożnik, na podstawie którego wyliczana jest składka, o ćwierć procenta.

– W większości przypadków obywatele by tego nie odczuli, a system byłby wówczas spójny i nie faworyzował w aż takim stopniu rodzin. Bądź co bądź wspieraniu rodzin wielodzietnych służą zupełnie inne instrumenty państwa niż te występujące w ubezpieczeniach społecznych i zdrowotnym – twierdzi Sosnowska.

Zniechęcanie do dobrowolności

Wiele młodych osób nie może liczyć na etat i często musi zadowolić się umową o dzieło. Często zdarzają się też przypadki, gdy pracodawcy postanawiają zredukować koszty i przedstawiają swoim pracownikom propozycję nie do odrzucenia: albo zgodzi się „przejść” na dzieło, albo straci jakąkolwiek pracę.

Taka sytuacja wiąże się nie tylko z problemem uzyskania w przyszłości emerytury lub renty, lecz także z dostępem do opieki zdrowotnej. Wykonujący dzieło powinni – o ile chcą korzystać z publicznej opieki zdrowotnej – dobrowolnie się ubezpieczyć.

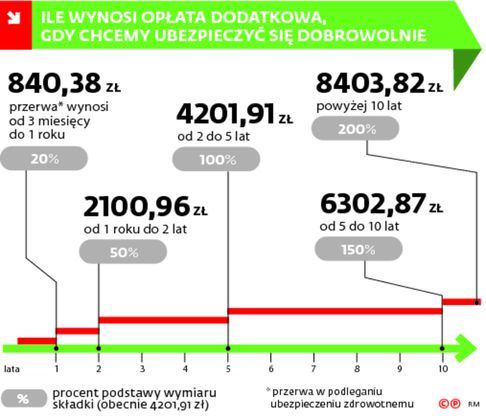

Często na przeszkodzie staje jednak zupełnie nielogiczny z punktu widzenia potrzeb obywateli art. 68 ust. 7 i 8 ustawy zdrowotnej. Zgodnie z tym pierwszym objęcie osoby ubezpieczającej się dobrowolnie uzależnione jest od wniesienia przez nią dodatkowej jednorazowej opłaty na rachunek Narodowego Funduszu Zdrowia.

Ustęp 8 określa wysokość tej opłaty. Zależy ona od długości przerwy w podleganiu ubezpieczeniu zdrowotnemu. infografika

Ile wynosi opłata dodatkowa, gdy chcemy ubezpieczyć się dobrowolnie

W efekcie osoby, które chcą powrócić do publicznego systemu opieki zdrowotnej, zamiast być przez ustawodawcę premiowane, właściwie są przez niego karane. Bez wątpienia część obywateli chcących się ubezpieczyć rezygnuje z tego, dowiadując się, ile pieniędzy trzeba jednorazowo zapłacić (nie otrzymując nic w zamian).

Polecamy produkt: Monitor prawa pracy i ubezpieczeń

Uprzywilejowany przedsiębiorca

Z dobrowolnie odprowadzaną składką zdrowotną wiąże się jeszcze jeden paradoks. Otóż obecnie miesięczna kwota wynosi 378,17 zł, co odpowiada 9 proc. kwoty przeciętnego wynagrodzenia, włącznie z wypłatami z zysku, z poprzedniego kwartału. Osoba chcąca mieć dostęp do państwowej opieki zdrowotnej musi więc miesięcznie przeznaczyć na ten cel blisko 400 zł. Co ciekawe, jest to o wiele więcej niż muszą płacić osoby prowadzące pozarolniczą działalność. Dla nich kwota w 2016 r. wynosi 288,95 zł. Z czego bierze się ta różnica? Otóż przedsiębiorcy odprowadzają składkę od 60 proc. prognozowanego przeciętnego wynagrodzenia miesięcznego, przyjętego do ustalenia kwoty ograniczenia rocznej podstawy wymiaru składek.

Mówiąc najprościej: inna jest podstawa dla ubezpieczających się dobrowolnie, a inna dla obowiązkowo ubezpieczonych osób prowadzących działalność gospodarczą. Dlaczego? Nie wiadomo.

I jeszcze bardziej uprzywilejowany rolnik

Zupełnie niezrozumiałym systemowo rozwiązaniem jest istotne rozróżnienie sytuacji rolników od pozostałych ubezpieczonych. Warunki odprowadzania przez nich składki zdrowotnej określa ustawa o składkach na ubezpieczenie zdrowotne rolników za lata 2012–2016 (t.j. Dz.U. z 2012 r. poz. 123 ze zm.). Wynika z niej, że składka na ubezpieczenie zdrowotne wynosi za każdą osobę ubezpieczoną w gospodarstwie rolnym 1 zł miesięcznie za każdy hektar przeliczeniowy użytków rolnych w gospodarstwie. To w większości przypadków niedużo, jednak ta kwestia nie budzi aż tak dużych wątpliwości. Znacznie większe są związane z treścią art. 2 ust. 3 ustawy. Stanowi on, że składkę na ubezpieczenie zdrowotne w gospodarstwach rolnych o powierzchni poniżej 6 hektarów przeliczeniowych opłaca Kasa Rolniczego Ubezpieczenia Społecznego, czyli w praktyce budżet państwa.

Takie rozwiązanie jest zupełnie nielogiczne z prawnego punktu widzenia. Jeśli państwo chciałoby wspierać biedniejszych obywateli, powinno pomoc uzależniać od dochodów, a nie od wielkości gospodarstwa. Nie powinno też specjalnej regulacji pomocowej określać dla jednej z grup zawodowych. Wydaje się, że uzasadnienie dla preferowania właśnie rolników w zakresie odprowadzania składek jest wyłącznie polityczne.

Mały biznes, duża składka

W ostatnich latach ustawodawca wprowadził wiele rozwiązań legislacyjnych mających na celu pobudzenie przedsiębiorczości wśród Polaków. Jednym z nich było określenie, że w pierwszych 24 miesiącach od założenia firmy można odprowadzać tzw. mały ZUS. Rozwijający swą działalność odprowadzają składki na ubezpieczenia społeczne w bardzo niskiej wysokości, łącznie ok. 150 zł. Wydaje się, że jest to rozwiązanie słuszne i dane GUS dotyczące liczby nowo zakładanych firm pokazują, że rzeczywiście sprzyja ono rozwojowi przedsiębiorczości wśród Polaków. Tym bardziej więc zupełnie niezrozumiałe jest, dlaczego regulacje obejmują składki na ubezpieczenia społeczne, składkę na Fundusz Pracy, a nie obejmują składki zdrowotnej.

W efekcie osoba, która dopiero co otworzyła biznes, musi co miesiąc zapłacić ok. 150 zł na poczet swojej emerytury, renty, choroby i wypadku oraz blisko 300 zł na rzecz publicznej opieki zdrowotnej. Nie bez znaczenia jest również to, że składka na ubezpieczenia społeczne należna jest proporcjonalnie do okresu ubezpieczenia. Oznacza to, że jeśli ktoś zacznie podlegać ubezpieczeniu w połowie miesiąca, zapłaci jedynie za ten okres. Składka zdrowotna jest zaś rozliczana w systemie miesięcznym, więc nawet w razie wstąpienia do systemu ostatniego dnia danego miesiąca opłata zostanie naliczona za cały kończący się miesiąc.

378,17 zł tyle wynosi miesięczna składka na ubezpieczenie zdrowotne opłacana dobrowolnie.

288,95 zł tyle wynosi miesięczna składka dla przedsiębiorcy od początku prowadzenia firmy.

1 zł tyle w przeliczeniu za każdy hektar użytków rolnych w gospodarstwie wynosi składka na ubezpieczenie zdrowotne rolników.

Jeżeli gospodarstwo rolne nie przekracza powierzchni 6 ha, składkę opłaca Kasa Rolniczego Ubezpieczenia Społecznego, czyli w praktyce budżet państwa

...a i tak można odliczyć

Zgodnie z art. 79 ustawy zdrowotnej składka na ubezpieczenie zdrowotne wynosi 9 proc. podstawy wymiaru składki. Odprowadzana jest miesięcznie i jest niepodzielna.

To bardzo dużo. Tyle że na podstawie art. 27b ustawy o podatku dochodowym od osób fizycznych (t.j. Dz.U. z 2012 r. poz. 361 ze zm.) aż 7,75 z 9 proc. podstawy wymiaru tej składki można odliczyć od podatku. Wlicza się ona bowiem do kosztów uzyskania przychodu.

Odliczenia mogą też dokonać osoby prowadzące działalność gospodarczą, z tym zastrzeżeniem, że odliczyć mogą jedynie składkę zapłaconą (inaczej mówiąc, nie ma możliwości odliczenia nieopłaconej składki należnej).

W praktyce więc państwo nakłada na obywateli obowiązki odprowadzania podatków oraz obowiązek odprowadzania składki zdrowotnej. Okazuje się jednak, że większość składki zdrowotnej znajduje się już niejako w zapłaconym podatku.

Jedyne racjonalne uzasadnienie dla tak funkcjonującego systemu wiąże się z podatkami odprowadzanymi przez przedsiębiorców. Żeby odliczyć od podatku składkę zdrowotną, trzeba zarabiać, a nie tracić na prowadzeniu biznesu. Tym samym przedsiębiorcy, którzy wiecznie dokładają – a przynajmniej tak deklarują w rozliczeniach z urzędem skarbowym – nie odliczą pieniędzy przeznaczonych na opiekę zdrowotną.

7,75 tyle proc. podstawy wymiaru składki zdrowotnej można odliczyć od podatku

Jak w praktyce rozliczać składki na ubezpieczenie zdrowotne

Na pozór nie jest to trudne, bo stosuje się zasady analogiczne do należności z ubezpieczeń społecznych. Istnieją jednak pewne odrębności

To, kto jest objęty obowiązkowym ubezpieczeniem zdrowotnym, oraz zasady opłacania i finansowania składek na NFZ reguluje ustawa o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych (dalej: ustawa zdrowotna).

Obowiązkowi ubezpieczenia zdrowotnego, z mocy ustawy, podlegają m.in.:

1) osoby spełniające warunki do objęcia ubezpieczeniami społecznymi lub ubezpieczeniem społecznym rolników, które są:

– pracownikami,

– osobami prowadzącymi działalność pozarolniczą lub osobami z nimi współpracującymi, z wyłączeniem osób, które zawiesiły wykonywanie działalności gospodarczej na podstawie przepisów o swobodzie działalności gospodarczej,

– osobami wykonującymi pracę nakładczą,

– osobami wykonującymi pracę na podstawie umowy agencyjnej lub umowy-zlecenia albo innej umowy o świadczenie usług, do której stosuje się przepisy kodeksu cywilnego dotyczące zlecenia lub osobami z nimi współpracującymi;

2) osoby korzystające z urlopu wychowawczego niepodlegające obowiązkowi ubezpieczenia zdrowotnego z innego tytułu;

3) członkowie rad nadzorczych posiadający miejsce zamieszkania na terytorium Rzeczypospolitej Polskiej.

Niektóre grupy ubezpieczonych zostały jednak zwolnione z obowiązku opłacania składki. infografika

Polecamy serwis: Ubezpieczenie emerytalne i rentowe

Kto nie płaci na NFZ

Dla każdej grup tych ubezpieczonych, którzy ze składki nie zostali zwolnieni, ustawa zdrowotna określa podstawę jej wymiaru. tabela 1

Przy obliczaniu podstawy wymiaru składki zdrowotnej obowiązuje kilka zasad, o których trzeba pamiętać.

Tabela 1. Podstawa wymiaru składki zdrowotnej ©?

|

Tytuł do ubezpieczenia |

Podstawa wymiaru |

|

Pracownicy |

Podstawa ustalona dla składek emerytalno-rentowych, tj. przychód w rozumieniu przepisów o podatku dochodowym od osób fizycznych z tytułu zatrudnienia w ramach stosunku pracy |

|

Osoby prowadzące działalność pozarolniczą i osoby współpracujące |

Zadeklarowana kwota, nie niższa jednak niż 75 proc. przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w IV kwartale roku poprzedniego, włącznie z wypłatami z zysku, ogłaszanego przez prezesa GUS w Dzienniku Urzędowym Rzeczypospolitej Polskiej „Monitor Polski”; składka w nowej wysokości obowiązuje od 1 stycznia do 31 grudnia danego roku; w 2016 r. podstawa wymiaru miesięcznej składki wynosi 3210,60 zł |

|

Osoby wykonujące pracę nakładczą |

Podstawa ustalona dla składek emerytalno-rentowych, tj. przychód w rozumieniu przepisów o podatku dochodowym od osób fizycznych z tytułu pracy nakładczej |

|

Zleceniobiorcy |

Podstawa ustalona dla składek emerytalno-rentowych, tj. przychody w rozumieniu przepisów o podatku dochodowym od osób fizycznych z umowy-zlecenia, jeżeli w umowie-zleceniu albo w innej umowie o świadczenie usług, do której zgodnie z kodeksem cywilnym stosuje się przepisy dotyczące zlecenia, określono odpłatność za jej wykonywanie kwotowo, w kwotowej stawce godzinowej lub akordowej albo prowizyjnie |

|

Osoby korzystające z urlopu wychowawczego |

Kwota odpowiadająca wysokości specjalnego zasiłku opiekuńczego przysługującego na podstawie przepisów o świadczeniach rodzinnych; aktualnie 520 zł |

|

Członkowie rad nadzorczych |

Przychody w rozumieniu przepisów o podatku dochodowym od osób fizycznych z działalności wykonywanej osobiście przez osoby należące do składu rad nadzorczych, niezależnie od sposobu ich powoływania |

ZASADA 1

U osób, dla których podstawę wymiaru składki zdrowotnej stanowi przychód w rozumieniu podatkowym, podstawę tę ustala się zmniejszając ją o kwoty składek na ubezpieczenia emerytalne, rentowe i chorobowe finansowanych przez ubezpieczonych (np. pracowników, zleceniobiorców), potrąconych przez płatników ze środków ubezpieczonego, zgodnie z przepisami o systemie ubezpieczeń społecznych. Wymienione składki społeczne w części ustawowo pokrywanej przez ubezpieczonego z jego środków ma bowiem obowiązek potrącać płatnik składek (np. pracodawca z wynagrodzenia pracownika). Zatem ustalony przychód należy pomniejszyć o tę część składek (zwykle 13,71 proc. łącznie), otrzymując podstawę wymiaru składki zdrowotnej. Z podstawy tej wyłączone są następujące pozycje:

zasiłki z ubezpieczenia społecznego,

przychody/należności zwolnione ze składek społecznych, w tym również ze zdrowotnej, na podstawie przepisów rozporządzenia w sprawie szczegółowych zasad ustalania podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe; rozporządzenie to ma zastosowanie także do zleceniobiorców i członków rad nadzorczych wynagradzanych z tytułu pełnienia tej funkcji (choć nie do wszystkich wymienionych tam przychodów; niektóre bowiem odnoszą się wyłącznie do pracowników). przykład 1

PRZYKŁAD 1

Niektóre przychody są zwolnione

Wynagrodzenie pracownika wynosi 3000 zł. W maju 2016 r., oprócz wynagrodzenia, otrzymał także ekwiwalent pieniężny za pranie odzieży roboczej, w wysokości 18 zł. Podstawę wymiaru składki zdrowotnej stanowi kwota obliczona:

● 3000 zł x 9,76 proc. = 292,80 zł – składka emerytalna

● 3000 zł x 1,5 proc. = 45 zł – składka rentowa

● 3000 zł x 2,45 proc. = 73,50 zł – składka chorobowa

Razem składki społeczne finansowane przez pracownika: 411,30 zł

Podstawa wymiaru składki zdrowotnej: 3000 zł – 411,30 zł = 2588,70 zł

Do podstawy tej składki, jak i społecznych, nie wchodzi ekwiwalent za pranie, który jest zwolniony z obciążeń na rzecz ZUS. ©?

ZASADA 2

Przy ustalaniu podstawy wymiaru składki zdrowotnej nie stosuje się jej rocznego ograniczenia, tak jak ma to miejsce w przypadku rocznej podstawy składki emerytalnej i rentowej, zgodnie z art. 19 ust. 1 ustawy o systemie ubezpieczeń społecznych. Roczna podstawa wymiaru składek na ubezpieczenia emerytalne i rentowe osób ubezpieczonych w danym roku kalendarzowym nie może być wyższa od kwoty odpowiadającej trzydziestokrotności prognozowanego przeciętnego wynagrodzenia miesięcznego w gospodarce narodowej na dany rok kalendarzowy określonego w ustawie budżetowej. Zatem o ile roczna podstawa wymiaru składki emerytalnej i rentowej podlega ograniczeniu, o tyle nie dotyczy to podstawy składki zdrowotnej. Oznacza to, że składki miesięczne na NFZ są cały czas ustalane na zasadach ogólnych (np. od faktycznie uzyskanego pełnego przychodu), bez względu na to, że począwszy od danego miesiąca składki emerytalno-rentowe nie są już naliczane ze względu na przekroczenie limitu 30-krotności. Wówczas przychód jest pomniejszany wyłącznie o składkę chorobową, której podstawa wymiaru również nie podlega rocznemu ograniczeniu. przykład 2

PRZYKŁAD 2

Nie ma limitu rocznego

Miesięczne wynagrodzenie pracownika wynosi 12 500 zł. Od stycznia do września 2016 r. jego łączny przychód wyniósł 112 500 zł (12 500 zł x 9 mies.). W październiku tego roku roczna podstawa wymiaru składek emerytalnej i rentowej osiągnie limit 30-krotności, który w 2016 r. wynosi 121 650 zł. Aby nie doszło do jego przekroczenia, za październik składka emerytalna i rentowa powinny być naliczone od kwoty 9150 zł, a nie pełnej kwoty wynagrodzenia (112 500 zł + 9 150 zł = 121 650 zł).

Rozliczenie składkowe za październik:

● 9150 zł x 9,76 proc. = 893,04 zł – składka emerytalna

● 9150 zł x 1,5 proc. = 137,25 zł – składka rentowa

● 12 500 zł x 2,45 proc. = 306,25 zł – składka chorobowa

Składki społeczne razem – 1336,54 zł

Podstawa wymiaru składki zdrowotnej za październik:

● 12 500 zł – 1336,54 zł = 11 163,46 zł

Podstawa wymiaru składki zdrowotnej za listopad i grudzień:

● 12 500 zł x 2,45 proc. = 306,25 zł – składka chorobowa

● 12 500 zł – 306,25 zł = 12 193,75 zł ©?

ZASADA 3

U pracowników, którzy na podstawie przepisów art. 92 kodeksu pracy są uprawnieni do wynagrodzenia za czas niezdolności do pracy wskutek choroby lub odosobnienia w związku z chorobą zakaźną (wynagrodzenie chorobowe), podstawę wymiaru składki zdrowotnej również stanowi to wynagrodzenie. Należy bowiem pamiętać, że co prawda wynagrodzenie chorobowe jest przychodem ze stosunku pracy, ale podlega wyłączeniu z podstawy wymiaru składek na ubezpieczenia społeczne. Innymi słowy, wynagrodzenie chorobowe jest objęte składką zdrowotną, a społecznymi – nie. Nie zawsze więc podstawa wymiaru składki zdrowotnej jest taka sama jak składek społecznych. przykład 3

PRZYKŁAD 3

Wynagrodzenie chorobowe też wliczane

W maju pracownik uzyskał: wynagrodzenie zasadnicze za przepracowaną część miesiąca – 2500 zł oraz wynagrodzenie za 5 dni choroby – 345,15 zł. Rozliczenie składkowe za maj:

● 2500 zł x 13,71 proc. = 342,75 zł – składki społeczne łącznie

Ustalenie podstawy wymiaru składki zdrowotnej:

● (2500 zł + 345,15 zł) – 342,75 zł = 2502,40 zł ©?

ZASADA 4

W przypadku pracowników wykonujących pracę na podstawie umowy-zlecenia lub innej umowy o świadczenie usług, do której zgodnie z kodeksem cywilnym stosuje się przepisy dotyczące zlecenia, albo umowy o dzieło, którą zawarli z pracodawcą, z którym pozostają w stosunku pracy, lub jeżeli w ramach takiej umowy wykonują pracę na rzecz własnego pracodawcy, w podstawie wymiaru składek na ubezpieczenia społeczne oraz zdrowotne uwzględnia się również przychód z tytułu takiej umowy cywilnoprawnej. Przychód z umowy cywilnej jest traktowany jak ze stosunku pracy. przykład 4

PRZYKŁAD 4

Trzeba uwzględnić umowę cywilnoprawną

Pracownik z wynagrodzeniem 4000 zł podpisał ze swoim pracodawcą dodatkowo umowę-zlecenie na inny rodzaj czynności niż wynikające z umowy o pracę. Z tytułu miesięcznej umowy-zlecenia odpłatność wynosi 700 zł. Podstawa wymiaru składek społecznych wynosi w miesiącu wypłaty obu wynagrodzeń – 4 700 zł, a zdrowotnej – 4055,63 zł (4700 zł – 13,71 proc.). ©?

ZASADA 5

Składka na ubezpieczenie zdrowotne wynosi 9 proc. podstawy wymiaru. Nie podlega ona proporcjonalnemu pomniejszeniu do liczby dni podlegania ubezpieczeniu zdrowotnemu w danym miesiącu kalendarzowym. Dotyczy to np. osób rozpoczynających/kończących prowadzenie działalności gospodarczej lub urlop wychowawczy w trakcie miesiąca. Nawet jeśli ubezpieczony podlegałby ubezpieczeniu przez jeden dzień, to i tak składka musi być odprowadzona w pełnej wysokości – za cały miesiąc. przykład 5

PRZYKŁAD 5

Nieważna liczba dni ubezpieczenia

Pracownica rozpoczęła urlop wychowawczy 16 maja 2016 r. Podstawa wymiaru składki zdrowotnej za maj, za okres podlegania ubezpieczeniom emerytalnemu, rentowym i zdrowotnemu z tego tytułu, wynosi 520 zł, a składka – 46,80 zł. ©?

ZASADA 6

Składka nie podlega proporcjonalnemu pomniejszeniu także za okresy pobierania zasiłków z ubezpieczenia chorobowego lub wypadkowego. Oznacza to, że gdy np. osoba prowadząca pozarolniczą działalność ma prawo do zasiłku chorobowego czy macierzyńskiego (tu pewien wyjątek, o czym niżej) przez cały miesiąc lub jego część, składka na ubezpieczenie zdrowotne powinna być odprowadzana za ten miesiąc w pełnej wysokości. przykład 6

PRZYKŁAD 6

Zasiłek nie pomniejszy składki

Przedsiębiorca w okresie od 1 do 25 maja 2016 r. pobierał zasiłek chorobowy. Składka na ubezpieczenie zdrowotne należna za maj wynosi 288,95 zł (3210,60 zł x 9 proc.). ©?

Zobacz serwis: Czas pracy

ZASADA 7

W przypadku gdy ubezpieczony uzyskuje przychody z więcej niż jednego tytułu do objęcia obowiązkiem ubezpieczenia zdrowotnego, składka na ubezpieczenie zdrowotne opłacana jest z każdego z tych tytułów odrębnie. Oznacza to, że w razie zbiegu kilku tytułów z każdego z nich należna jest składka zdrowotna. Przykładowo osoba, która jest w stosunku pracy, poza tym wykonuje umowę-zlecenie dla innego podmiotu niż pracodawca, a dodatkowo prowadzi swoją działalność gospodarczą i pełni funkcję w radzie nadzorczej spółki akcyjnej, płaci składkę zdrowotną czterokrotnie, czyli od każdego tytułu.

Natomiast w przypadku gdy w ramach jednego z tytułów do objęcia obowiązkiem ubezpieczenia zdrowotnego ubezpieczony uzyskuje więcej niż jeden przychód, składka na ubezpieczenie zdrowotne też jest opłacana od każdego z uzyskanych przychodów odrębnie. Przykładowo osoba wykonująca trzy różne umowy-zlecenia, zawarte z innymi podmiotami, płaci składkę od każdej takiej umowy.

Podobnie jest z osobami prowadzącymi działalność pozarolniczą uzyskującymi przychody:

1) z więcej niż jednego z rodzajów działalności określonych w art. 82 ust. 5 ustawy zdrowotnej lub

2) z więcej niż jednej spółki (nawet tego samego rodzaju) w ramach tego samego rodzaju działalności,

One opłacają składkę na ubezpieczenie zdrowotne odrębnie od każdego rodzaju działalności lub od każdej prowadzonej spółki. przykłady 7, 8

PRZYKŁAD 7

Każdy rodzaj działalności z obciążeniem

Osoba prowadzi pozarolniczą działalność na podstawie wpisu do ewidencji. Jest też wspólnikiem spółki cywilnej. Składkę na ubezpieczenie zdrowotne opłaca od każdej z tych działalności. ©?

PRZYKŁAD 8

Dwie spółki i dwie składki

Osoba jest wspólnikiem w dwóch spółkach jawnych. Zobowiązana jest do opłacania dwóch składek na ubezpieczenie zdrowotne, gdyż uzyskuje przychody z dwóch spółek tego samego rodzaju. ©?

ZASADA 8

Składka zdrowotna jest finansowana ze środków ubezpieczonego lub z budżetu państwa. Zależy to od tytułu do ubezpieczenia. Osoba prowadząca pozarolniczą działalność opłaca składki samodzielnie; w przypadku pracowników, zleceniobiorców czy członków rad nadzorczych składki pobiera płatnik. Z kolei osobom przebywającym na urlopach wychowawczych składki zdrowotne pokrywa budżet państwa (za pośrednictwem ZUS), przy czym w przypadku zbiegu tytułów do objęcia obowiązkiem ubezpieczenia zdrowotnego składka finansowana z budżetu państwa jest opłacana tylko wtedy, gdy nie ma innego tytułu do objęcia obowiązkiem tego ubezpieczenia. W takim przypadku ubezpieczony ma obowiązek poinformować płatnika składek o opłacaniu składek z innego tytułu do objęcia obowiązkowym ubezpieczeniem na NFZ. przykład 9

PRZYKŁAD 9

Czasami opłaca budżet

Pracownica przebywa na urlopie wychowawczym. Poinformowała pracodawcę, który udzielił jej tego urlopu, że od 1 czerwca 2016 r. podejmie pracę na umowę-zlecenie w innej firmie. Do końca maja 2016 r. składkę zdrowotną finansuje budżet państwa, a od 1 czerwca, gdy osoba będzie podlegała ubezpieczeniu zdrowotnemu z umowy-zlecenia, zleceniodawca będzie potrącał jej składkę z wynagrodzenia. ©?

ZASADA 9

Składka na ubezpieczenie zdrowotne podlega odliczeniu od podatku dochodowego od osób fizycznych – na zasadach określonych w ustawie o podatku dochodowym od osób fizycznych (dalej: ustawa o PIT). Osoby prowadzące pozarolniczą działalność opłacające podatek w innej formie niż zaliczkowo mogą odliczać składki od ryczałtu od przychodów ewidencjonowanych czy karty podatkowej na zasadach określonych w ustawie z 20 listopada 1998 r. o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne (t.j. Dz.U. nr 144 poz. 930 ze zm.).

Według przepisów ustawy o PIT podatek dochodowy, obliczony według stawek progresywnych lub liniowy w pierwszej kolejności ulega obniżeniu o kwotę:

1) składki na ubezpieczenie zdrowotne, o której mowa w ustawie zdrowotnej:

a) opłaconej w roku podatkowym bezpośrednio przez podatnika zgodnie z tymi przepisami,

b) pobranej w roku podatkowym przez płatnika zgodnie z tymi przepisami

– obniżenie nie dotyczy składek, których podstawę wymiaru stanowi dochód (przychód) zwolniony od podatku na podstawie ustawy oraz składek, których podstawę wymiaru stanowi dochód, od którego na podstawie przepisów ordynacji podatkowej zaniechano poboru podatku;

2) składki zapłaconej w roku podatkowym ze środków podatnika na obowiązkowe ubezpieczenie zdrowotne podatnika lub osób z nim współpracujących, zgodnie z przepisami dotyczącymi obowiązkowego ubezpieczenia zdrowotnego panującymi w innym niż Polska państwie członkowskim UE lub w innym państwie należącym do EOG, lub w Konfederacji Szwajcarskiej (tu z zastrzeżeniem art. 27b ust. 4 ustawy o PIT).

Oznacza to, że pobrana/zapłacona z dochodu ubezpieczonego składka zdrowotna w wysokości 9 proc. podlega odliczeniu od podatku, ale nie w całości. Ograniczenie do 7,75 proc. powoduje, że 1,25 proc. składki nie jest w żaden sposób rekompensowane. Ponadto odliczeniu nie podlega składka ustalona od podstawy wymiaru, którą stanowi przychód zwolniony z podatku PIT. W praktyce dotyczy to sytuacji, gdy dane świadczenie lub należność są oskładkowane, a podlegają zwolnieniu z podatku. Warto dodać, że odliczeniu od dochodu także nie podlegają składki społeczne, naliczone od podstawy wymiaru stanowiącej przychód wolny od podatku dochodowego. przykład 10

PRZYKŁAD 10

Zwolnienie tylko z PIT ©?

Pracownica otrzymała dofinansowanie do kolonii nieletniego dziecka w wysokości 400 zł. Firma nie posiada zakładowego funduszu świadczeń socjalnych ani innego funduszu socjalno-bytowego. Kolonie organizuje szkoła dziecka. Wynagrodzenie pracownicy wynosi 2200 zł. Dopłata do wypoczynku dziecka pracownicy jest zwolniona z podatku dochodowego, gdyż nie przekracza kwoty 760 zł na rok, tj. limitu zwolnienia z art. 21 ust. 1 pkt 78 ustawy o PIT. Natomiast podlega w pełni oskładkowaniu, gdyż nie pochodzi z ZFŚS.

|

Elementy |

Kwota |

Sposób wyliczenia |

|

Przychód |

2600 zł |

2200 zł + 400 zł |

|

Składki na ubezpieczenia społeczne |

356,46 zł |

Podstawa wymiaru – 2600 zł 2600 zł x 9,76 proc. = 253,76 zł 2600 zł x 1,5 proc. = 39 zł 2600 zł x 2,45 proc. = 63,70 zł |

|

Składka na ubezpieczenie zdrowotne – należna ZUS – odliczana od podatku |

201,92 zł 147,12 zł |

Podstawa wymiaru składki należnej do ZUS– 2243,54 zł (2600 zł – 356,46 zł) 2243,54 zł x 9 proc. = 201,92 zł [(2200 zł – 13,71 proc.)] x 7,75 proc. = 147,12 zł* |

|

Zaliczka na podatek dochodowy |

128 zł |

Przychód do opodatkowania – 2200 zł – podstawa opodatkowania po zaokrągleniu – 1787 zł [2200 zł (przychód) – 111,25 zł – 301,62 zł* (składki społeczne ustalone od przychodu opodatkowanego – 2200 zł x 13,71 proc.)] = 1787,13 zł – zaliczka do US – 128 zł (1787 zł x 18 proc.) – 46,33 zł = 275,33 zł (zaliczka na podatek) – 147,12 zł (składka zdrowotna) = 128,21 zł |

|

Kwota do wypłaty |

1913,62 zł |

2600 zł – (356,46 zł – 201,92 zł – 128 zł) |

* składka zdrowotna do odliczenia ustalona wyłącznie od przychodu opodatkowanego

ZASADA 10

W przypadku gdy składka na ubezpieczenie zdrowotne obliczona przez płatnika (pracodawcę, zleceniodawcę) jest wyższa od zaliczki na podatek dochodowy od osób fizycznych obliczonej przez tego płatnika zgodnie z przepisami ustawy o PIT, składkę naliczoną za poszczególne miesiące obniża się do wysokości tej zaliczki. Nie zawsze więc obliczona przez płatnika składka zdrowotna w ustawowej wysokości i od prawidłowej podstawy wymiaru faktycznie jest przekazywana do ZUS. W niektórych przypadkach wpływ na kwotę składki należnej ma zaliczka na podatek. Zależy to od poziomu dochodu ubezpieczonego. Przykładowo, jeśli dochód pracownika jest na tyle niski, że nie wywołuje obowiązku podatkowego, składka zdrowotna ulega obniżeniu do 0 zł, gdyż tyle wynosi zaliczka PIT.

W razie nieobliczania zaliczki na podatek dochodowy przez płatnika od przychodów stanowiących podstawę wymiaru składki, zgodnie z przepisami ustawy o PIT, składkę obliczoną za poszczególne miesiące obniża się do wysokości 0 zł. Dotyczy to pracowników oddelegowanych za granicę, którzy przestali być polskimi rezydentami podatkowymi, ale nadal podlegają w Polsce ubezpieczeniu zdrowotnemu. przykład 11

Zadaj pytanie na FORUM KADRY!

PRZYKŁAD 11

Ubezpieczony nie jest rezydentem podatkowym ©?

Pracownik zatrudniony w niepełnym wymiarze czasu pracy z wynagrodzeniem 780 zł:

|

1. Płaca zasadnicza |

780 zł |

|

2. Składki na ubezpieczenia społeczne (1 x 13,71 proc.) |

106,94 zł |

|

3. Podstawa wymiaru składki zdrowotnej (1 – 2) |

673,06 zł |

|

4. Składka zdrowotna: a) wyliczona (3 x 9 proc.) b) – należna do ZUS c) – do odliczenia od podatku dochodowego (3 x 7,75 proc.) |

60,58 zł 54,83 zł (patrz wiersz 8a) 52,16 zł |

|

5. Przychód |

780 zł |

|

6. Koszty uzyskania przychodów |

111,25 zł |

|

7. Podstawa opodatkowania – po zaokrągleniu (1 – 2 – 6) |

562 zł |

|

8. Zaliczka na podatek: a) – obliczona (7 x 18 proc.) – 46,33 zł b) – należna do urzędu skarbowego po zaokrągleniu (8a – 4c) |

54,83 zł 3 zł |

|

9. Kwota do wypłaty (1 – 2 – 4b – 8b) |

615,23 zł |

W przypadku gdy pracownik otrzymuje od pracodawcy – płatnika zasiłków zarówno wynagrodzenie za przepracowaną część miesiąca, jak i zasiłek, a więc dwa różne rodzaje przychodów, to składki od przychodu ze stosunku pracy powinny być obliczone odrębnie. Zasiłki nie podlegają bowiem w ogóle oskładkowaniu, a to znaczy, że nie można takiego przychodu brać pod uwagę przy ustalaniu, czy przysługuje obniżenie kwoty składki zdrowotnej należnej do ZUS. Składkę od wynagrodzenia należy obliczyć według ogólnego wzoru i następnie sprawdzić, czy jest ona wyższa od zaliczki na podatek obliczonej wyłącznie od wynagrodzenia. Jeżeli składka zdrowotna jest wyższa od tak obliczonej zaliczki podatkowej, to składkę tę obniża się do wysokości zaliczki. Natomiast oddzielnie należy obliczyć zaliczkę od samego zasiłku – tak stwierdził SN w uchwale z 2 lutego 2016 r., sygn. III UZP 18/15 (pisaliśmy o tym szerzej w DGP nr 53 z 17 marca 2016 r.).

U pracownika wykonującego dla pracodawcy dodatkowe zlecenie lub umowę o dzieło również dokonuje się obniżenia składki zdrowotnej do poziomu zaliczki, jednakże należy w tym przypadku pamiętać, że choć podstawę wymiaru do składek stanowi łączny przychód z obu umów, to zaliczki podatkowe oblicza się osobno – od dochodu ze stosunku pracy i z działalności wykonywanej osobiście (dla celów podatkowych są to dwa osobne źródła przychodów). Zatem składkę zdrowotną ustaloną od przychodu z etatu porównuje się z zaliczką obliczoną od dochodu z tego źródła. Jeśli składka przewyższa zaliczkę, podlega stosownemu obniżeniu. W przypadku umów-zleceń praktycznie nie występuje sytuacja, kiedy składka jest wyższa niż zaliczka (czasami przy 50-proc. kosztach uzyskania przychodów).

Zobacz serwis: Ubezpieczenia wypadkowe

Składki zdrowotnej nie obniża się, gdy:

- zleceniobiorca lub członek rady nadzorczej uzyskał przychód opodatkowany podatkiem zryczałtowanym (kwota należności określona w umowie zawartej z osobą niebędącą pracownikiem płatnika nie przekracza 200 zł),

- mamy do czynienia z przychodem, od którego płatnik nie oblicza zaliczki na podatek dochodowy od osób fizycznych na podstawie art. 32 ust. 6 ustawy o PIT (dotyczy pracowników delegowanych do pracy za granicę). ©?

Autorzy tekstu:

Patryk Słowik

Izabela Nowacka

Dołącz do nas na Facebooku!

REKLAMA

- Czytaj artykuły

- Rozwiązuj testy

- Zdobądź certyfikat

REKLAMA