Składki ZUS od świadczeń przyznanych z ZFŚS

REKLAMA

REKLAMA

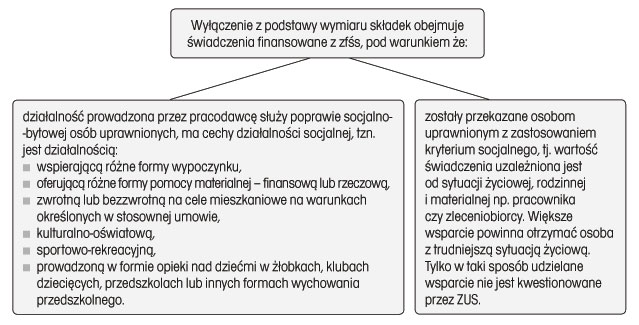

Świadczenia finansowane ze środków zfśs bez względu na ich wartość czy rodzaj są wyłączone z podstawy wymiaru składek ZUS (§ 2 ust. 1 pkt 19 rozporządzenia składkowego). Nie ma w tym przypadku żadnego limitu, bowiem ważne jest źródło ich finansowania, a także prawidłowość przekazania. Ze środków funduszu może być sfinansowane zarówno wsparcie pieniężne (np. dopłaty do wypoczynku, zapomogi), jak i wsparcie rzeczowe (paczki, talony, bilety do kina). Ważne jest jednak, aby wartość świadczeń była uzależniona od sytuacji życiowej, rodzinnej i materialnej osoby uprawnionej do korzystania z funduszu (art. 8 ust. 1 ustawy o zfśs). Konieczne jest zatem każdorazowe rozpatrywanie sytuacji rodzinnej pracownika oraz jego rodziny. Niższy dochód w przeliczeniu na członka rodziny uprawnia do wyższych świadczeń z zfśs.

REKLAMA

REKLAMA

Polecamy produkt: Kodeks pracy 2016 z komentarzem + poradnik w prezencie

Warunki wyłączenia świadczenia przyznanego z zfśs z podstawy wymiaru składek ZUS

Przykłady wyroków sądów potwierdzające konieczność stosowania kryterium socjalnego

|

Sygnatura sprawy REKLAMA |

Teza orzeczenia |

|---|---|

|

wyrok Sądu Najwyższego z 20 sierpnia 2001 r. (I PKN 579/00, OSNP 2003/14/331) |

(...) pracodawca, administrujący środkami zakładowego funduszu świadczeń socjalnych, nie może ich wydatkować niezgodnie z regulaminem zakładowej działalności socjalnej, którego postanowienia nie mogą być sprzeczne z zasadą przyznawania świadczeń według kryterium socjalnego, to jest uzależniającego przyznawanie ulgowych usług i świadczeń wyłącznie od sytuacji życiowej, rodzinnej i materialnej osoby uprawnionej do korzystania z funduszu (...). |

|

wyrok Sądu Najwyższego z 16 września 2009 r. (I UK 121/09, OSNP 2011/9–10/133) |

(...) podstawowa zasada dysponowania środkami funduszu została określona w art. 8 ust. 2 ustawy o zakładowym funduszu świadczeń socjalnych. Zasada ta stanowi, że przyznawanie ulgowych świadczeń i wysokość dopłat z funduszu powinny być uzależnione od sytuacji życiowej, rodzinnej i materialnej osoby korzystającej z funduszu. Nie ma w tym zakresie wyjątków. Nawet regulamin zakładowego funduszu świadczeń socjalnych nie może zmienić tej zasady. Stąd świadczenia wypłacone przez pracodawcę z pominięciem owej zasady podstawowej nie mogą być ocenione w sensie prawnym jako świadczenia socjalne, a jeżeli tak, to nie mogą korzystać z uprawnień przyznanych tym świadczeniom przez system ubezpieczeń społecznych. Innymi słowy, pomoc z funduszu może być dokonywana jedynie wówczas, gdy uzależnia się jej przyznawanie od sytuacji życiowej, rodzinnej i materialnej pracownika. (...). |

Takie stanowisko prezentuje także ZUS w wydawanych interpretacjach. Poniżej prezentujemy jedną z nich. ZUS w interpretacji indywidualnej z 11 grudnia 2013 r. (zn. DI/200000/451/1628/2013) wskazał, że:

(...) należy podkreślić, iż przyznając świadczenia z Funduszu pracodawca musi mieć na uwadze generalną zasadę, wynikającą z art. 8 ust. 1 ustawy, zgodnie z którą przyznawanie ulgowych usług i świadczeń oraz wysokość dopłat z zakładowego funduszu świadczeń socjalnych uzależnione jest od sytuacji życiowej, rodzinnej i materialnej osoby uprawnionej do korzystania z tego Funduszu. Z kolei z art. 8 ust.2 ustawy wynika, iż zasady i warunki korzystania z usług i świadczeń oraz wysokość dopłat z Funduszu, z uwzględnieniem ust. 1, oraz zasady przeznaczania środków Funduszu na poszczególne cele i rodzaje działalności socjalnej określa pracodawca w regulaminie ustalonym zgodnie z art.27 ust, 1 albo z art.30 ust. 5 ustawy o związkach zawodowych. Pracodawca, u którego nie działa zakładowa organizacja związkowa, uzgadnia regulamin z pracownikiem wybranym przez załogę do reprezentowania jej interesów.(...)

Z okazji Świąt Bożego Narodzenia, dzieci pracowników oraz zleceniobiorców uprawnionych do otrzymania świadczeń z zfśs, otrzymały paczki w jednakowej wartości. Pracodawca nie zbadał sytuacji materialnej i życiowej pracowników, uzależnił liczbę prezentów od ilości dzieci w rodzinie (1 prezent dla 1 dziecka). Brak prawidłowego zastosowania kryterium socjalnego powoduje, że wartość prezentu będzie podlegała oskładkowaniu i opodatkowaniu.

Dzieci pracowników firmy Wenus z okazji Dnia Dziecka otrzymały paczki o jednakowej wartości. Jednak pracodawca, uwzględniając sytuację materialną pracowników, dołożył do paczek dzieci mniej zamożnych rodziców talony na zakupy w sklepie „Smyk”. Dzięki temu została zachowana zasada zróżnicowania świadczeń z zfśs. Postępowanie pracodawcy jest w tym przypadku prawidłowe. Wartość paczek i talonów podlega wyłączeniu z podstawy wymiaru składek ZUS.

W przypadku świadczeń nieulgowych, takich jak m.in.wycieczki, spotkania okolicznościowe, zakup karnetów na basen czy siłownię, zakup biletów do kina, teatru, nie trzeba stosować kryterium socjalnego, jeśli np. pracownicy partycypują w kosztach, tj. dopłacają z własnych środków do usługi, a pracodawca tylko w części je finansuje. Takie postępowanie może uchronić pracodawców. Takie postępowanie uchroni pracodawców przed ewentualnym zakwestionowaniem przez ZUS.

Wyłączenie z podstawy wymiaru składek ZUS – kogo obejmuje

Wyłączenie składkowe należy stosować tylko wobec osób uprawnionych do korzystania ze środków zakładowego funduszu świadczeń socjalnych. Mogą nimi być pracownicy, ale nie tylko. Zgodnie z art. 2 pkt 5 ustawy o zfśs osobami uprawnionymi mogą być także:

● osoby inne niż pracownicy i ich rodziny (np. zleceniobiorcy, członkowie rad nadzorczych),

● emeryci, renciści – byli pracownicy oraz ich rodziny,

● byli pracownicy – inni niż emeryci i renciści i ich rodziny.

Należy jednak pamiętać, że warunkiem skorzystania z wyłączenia składkowego jest przyznanie tym osobom prawa do korzystania ze świadczeń w regulaminie zfśs obowiązującym u danego pracodawcy oraz spełnienie warunków w zakresie przyznawania świadczeń z funduszu (w szczególności obowiązek uzależniania wysokości wsparcia od sytuacji życiowej, rodzinnej i materialnej osoby uprawnionej). W przeciwnym razie ZUS zażąda zapłaty składek wraz z odsetkami oraz może nałożyć na płatnika inne sankcje wynikające z niedopełnienia obowiązku składkowego (np. opłata dodatkowa w wysokości do 100% nieopłaconych w terminie składek).

Jeśli pracodawca ma wątpliwości czy świadczenie, które planuje sfinansować dla swoich pracowników lub innych uprawnionych osób z zfśs, będzie stanowiło podstawę wymiaru składek, powinien wystąpić do ZUS o wydanie interpretacji w tej sprawie.

Z podstawy wymiaru składek ZUS będą wyłączone świadczenia z zfśs przekazane m.in. zleceniobiorcom, jeżeli regulamin funduszu przyznaje im prawo do tych świadczeń.

Ewelina C. została zatrudniona u swojego byłego pracodawcy na podstawie umowy zlecenia. W firmie funkcjonuje zfśs. W regulaminie nie było zapisu, że zleceniobiorcy są uprawnieni do świadczeń. W praktyce z funduszu korzystają zarówno pracownicy, jak i zleceniobiorcy, a wartość przekazanych świadczeń zleceniobiorcom nie była dotychczas uwzględniana w podstawie wymiaru składek. W trakcie kontroli płatnika ZUS zakwestionował tę praktykę i nakazał opłacenie składek od świadczeń przekazanych do tej pory zleceniobiorcom. Po kontroli pracodawca wprowadził zmianę w regulaminie zfśs. Obecnie prawo do świadczeń z zfśs mają także zleceniobiorcy. Takie postępowanie pracodawcy jest prawidłowe.

Wyłączeniu z podstawy wymiaru składek ZUS podlegają również:

● świadczenia wypłacane z funduszu utworzonego na cele socjalno-bytowe na podstawie układu zbiorowego pracy u pracodawców, którzy nie tworzą zakładowego funduszu świadczeń socjalnych – do wysokości nieprzekraczającej rocznie kwoty odpisu podstawowego (§ 2 ust. 1 pkt 20 rozporządzenia składkowego) oraz

● świadczenia urlopowe wypłacane przez pracodawców, którzy nie tworzą zfśs – do wysokości nieprzekraczającej rocznie kwoty odpisu podstawowego (§ 2 ust. 1 pkt 21 rozporządzenia składkowego).

Fundusz socjalno-bytowy może być utworzony tylko w tych firmach, w których zawarty jest układ zbiorowy pracy. Pozostałe firmy mogą wypłacać jedynie świadczenie urlopowe.

Świadczenie urlopowe

Pracodawca zatrudniający 1 stycznia danego roku mniej niż 20 pracowników w przeliczeniu na pełne etaty, nie ma obowiązku tworzenia zfśs. Powinien jednak wypłacać swoim pracownikom raz w roku świadczenie urlopowe, które do wysokości odpisu podstawowego zwolnione jest z oskładkowania. Należy jednak pamiętać o zachowaniu proporcjonalności kwoty względem etatu. Oznacza to, że jeśli pracownik otrzyma świadczenie urlopowe w kwocie wyższej, wówczas różnica między kwotą odpisu a kwotą faktycznie wypłaconego świadczenia podlega oskładkowaniu.

Kwoty odpisu podstawowego dla poszczególnych wymiarów czasu pracy

|

Kwota odpisu podstawowego w 2015 r. dla różnych wymiarów czasu pracy |

||||

|

dla pracowników zatrudnionych |

dla pracowników młodocianych |

|||

|

w szczególnie uciążliwych warunkach pracy |

w normalnych warunkach |

|||

|

1 |

2 |

3 |

4 |

5 |

|---|---|---|---|---|

|

pełny etat |

2917,14 zł × 50% = 1458,57 zł |

2917,14 zł × 37,5% = 1093,93 zł |

w pierwszym roku nauki |

2917,14 zł × 5% = 145,86 zł |

|

3/4 etatu |

1458, 57 × 3/4 = 1093,93 zł |

1093,93 zł × 3/4 = 820,45 zł |

w drugim roku nauki |

2917,14 zł × 6% = 175,03 zł |

|

1/2 etatu |

1458,57 × 1/2 = 729,29 zł |

1093,93 zł × 1/2 = 546,97 zł |

w trzecim roku nauki |

2917,14 × 7% = 204,20 zł |

|

1/4 etatu |

1458,57 × 1/4 = 364,64 zł |

1093,93 zł × 1/4 = 273,48 zł |

||

Robert K. zatrudniony na 1/4 etatu w spółce z o.o. wykonuje pracę w szczególnie uciążliwych warunkach. Przebywał na dwutygodniowym urlopie wypoczynkowym w okresie od 7 do 20 września 2015 r. Pracodawca (uprawniony do wypłacania świadczeń urlopowych, zatrudnia 8 pracowników w pełnym wymiarze czasu pracy) 4 września (przed rozpoczęciem urlopu) wypłacił pracownikowi świadczenie urlopowe w kwocie 410 zł (tj. 500 zł – 18% podatku dochodowego). W związku z tym, że kwota przyznanego świadczenia urlopowego jest wyższa od kwoty odpisu podstawowego (dla 1/4 etatu pracowników zatrudnionych w warunkach szczególnie uciążliwych – 364,64 zł), różnicę w wysokości 135,36 zł (500 zł – 364,64 zł) pracodawca ma obowiązek doliczyć do podstawy wymiaru składek ZUS za wrzesień oraz rozliczyć i opłacić składki na ubezpieczenia społeczne oraz ubezpieczenie zdrowotne.

Świadczenie urlopowe, w rozumieniu przepisów o zfśs, może wypłacać wyłącznie pracodawca zatrudniający w przeliczeniu na pełne etaty mniej niż 20 pracowników. Jeżeli pracodawca zatrudnia na 1 stycznia danego roku 20 lub więcej pracowników, może:

● nie tworzyć zfśs lub

● zrezygnować z utworzonego wcześniej zfśs,

wprowadzając dofinansowanie pracownikom do urlopu w postaci specjalnego świadczenia, wówczas jest zobowiązany oskładkować wartość tego świadczenia. Taką wykładnię przepisów potwierdza także ZUS, który w interpretacji indywidualnej z 6 sierpnia 2013 r. (zn. DI/200000/451/1026/2013) wskazał, że (...) w sytuacji gdy przedsiębiorca zatrudniający według stanu na 1 stycznia danego roku w przeliczeniu na pełne etaty co najmniej 20 pracowników, który nie tworzy zakładowego funduszu świadczeń socjalnych, który jednocześnie zdecyduje się na wprowadzenie dla swych pracowników, korzystających z urlopu wypoczynkowego specjalnego świadczenia, zobowiązany jest odprowadzić od tych składników wynagrodzenia składki na ubezpieczenia społeczne. Wypłacone w takiej sytuacji świadczenie nie jest bowiem świadczeniem urlopowym o którym mowa w art. 3 ust. 4 ustawy o zakładowym funduszu świadczeń socjalnych. (...)

Pracodawca zatrudniający 50 pracowników w przeliczeniu na pełne etaty, z dniem 1 stycznia 2015 r. zrezygnował z tworzenia zfśs. W zamian zdecydował wypłacać pracownikom dofinansowanie do wypoczynku tzw. świadczenie urlopowe. Zatem przed rozpoczęciem 14-dniowego urlopu każdy pracownik otrzymał dofinansowanie do wypoczynku w kwocie 1093,93 zł (pracownicy zatrudnieni na pełny etat, w normalnych warunkach pracy). W tym przypadku kwota świadczenia stanowi przychód pracownika ze stosunku pracy i podlega oskładkowaniu. Na obowiązek oskładkowania nie ma wpływu okoliczność, że wysokość świadczenia nie przekracza limitów określonych w przepisach o zfśs.

Świadczenia finansowane z innych źródeł

Pracodawcy mogą także przekazywać różnego rodzaju świadczenia czy prezenty z innych środków niż zfśs, np. ze środków obrotowych. Wówczas nie muszą stosować kryteriów socjalnych i mają pełną dowolność zarówno w udzielaniu świadczeń, jak i w wyborze ich rodzaju. Mogą to być np. premie świąteczne albo bony o jednakowej wysokości dla wszystkich pracowników. W tym przypadku wartość świadczenia rzeczowego lub pieniężnego stanowi przychód ze stosunku pracy. Należy doliczyć ją do podstawy wymiaru składek na ubezpieczenia społeczne i zdrowotne i naliczyć składki oraz podatek dochodowy od osób fizycznych.

Zapomogi losowe

Bez względu na źródło finansowania wyłączone z podstawy wymiaru składek na ubezpieczenia społeczne i zdrowotne są zapomogi losowe w przypadku:

● klęsk żywiołowych,

● indywidualnych zdarzeń losowych lub

● długotrwałej choroby (§ 2 ust. 1 pkt 22 rozporządzenia składkowego).

O zwolnieniu ze składek decyduje powód przyznania zapomogi. Zdarzenie losowe, np. długotrwała choroba, może dotyczyć zarówno pracownika, zleceniobiorcy, jak i członka jego rodziny, np. współmałżonka czy dziecka. Ponadto zapomoga musi mieć charakter zindywidualizowany i doraźny (nie może być wypłacana cyklicznie, systematycznie). Należy wspomnieć, że zapomogi losowe nie są objęte żadnym limitem. Oznacza to, że bez względu na ich kwotę nie podlegają oskładkowaniu.

Roman W., który od wielu lat był pracownikiem spółki Wenus, wystąpił do pracodawcy o zapomogę z powodu ciężkiej choroby żony. Do prośby dołączył dokumentację medyczną potwierdzającą jej stan zdrowia. Pracodawca wypłacił pracownikowi zapomogę w wysokości 5000 zł ze środków obrotowych. W związku z tym, że powodem otrzymania zapomogi była długotrwała choroba członka rodziny pracownika, jej wartość nie podlega oskładkowaniu. Inaczej wyglądałaby sytuacja, gdyby pracownik otrzymywał zapomogę co miesiąc w kwocie np. 1000 zł przez 6 miesięcy. Jeśli taka zapomoga byłaby sfinansowana np. ze środków obrotowych, wówczas należy uznać, że podlegałaby składkom ZUS.

Dołącz do nas na Facebooku!

REKLAMA

- Czytaj artykuły

- Rozwiązuj testy

- Zdobądź certyfikat

REKLAMA