Wcześniejszy powrót ze zwolnienia lekarskiego a składka zdrowotna

REKLAMA

REKLAMA

Sąd Najwyższy podjął uchwałę, w której uznał, że gdy zatrudniony wcześniej wróci do pracy, organ rentowy nie ma prawa kwestionować wypłaty świadczenia za okres faktycznej choroby. Ale czy ta uchwała wpłynie na zmianę praktyki ZUS? To się dopiero okaże

REKLAMA

REKLAMA

Jednak nawet jeśli nie, ubezpieczeni mają silny argument w sporze z organem rentowym na sali sądowej. Z dużym prawdopodobieństwem można oczekiwać, że orzecznictwo sądów nie pozostanie obojętne na treść uchwały SN.

Artykuł 17 ust. 1 ustawy z 25 czerwca 1999 r. o świadczeniach pieniężnych z ubezpieczenia społecznego w razie choroby i macierzyństwa (t.j. Dz.U. z 2014 r. poz. 159 ze zm.; dalej: ustawa zasiłkowa) nie ma zastosowania do ubezpieczonego, który w okresie orzeczonej niezdolności do pracy uzyskał zaświadczenie właściwego lekarza o odzyskaniu zdolności do pracy i w związku z tym zaświadczeniem podjął pracę zarobkową, o czym zawiadomiono organ rentowy.

Taką uchwałę w składzie trzech sędziów podjął Sąd Najwyższy 17 lutego 2016 r. (sygn. akt III UZP 15/15). Eksperci są zgodni, że to jedno z najkorzystniejszych orzeczeń dla ubezpieczonych w ciągu ostatnich lat.

REKLAMA

Polecamy produkt: Ustawa zasiłkowa 2016 z komentarzem (PDF)

O co chodzi

Otóż dotychczas osobę na zwolnieniu lekarskim, która udała się w jego trakcie do lekarza i otrzymała zaświadczenie, że może wrócić do firmy, i to uczyniła, czekała niemiła niespodzianka. Zakład Ubezpieczeń Społecznych, powołując się na art. 17 ust. 1 ustawy zasiłkowej, orzekał o utracie prawa do zasiłku. Oznaczało to zaś, że ubezpieczony nie dość, że nie dostał pieniędzy za część zwolnienia, której nie wykorzystał (to logiczne), to na dodatek był zmuszony do zwrócenia pieniędzy pobranych tytułem zasiłku chorobowego za ten czas, w którym rzeczywiście przebywał na zwolnieniu z powodu choroby. przykład 1

PRZYKŁAD 1

Dotychczasowa praktyka ZUS

Mężczyzna zachorował na grypę. Otrzymał od lekarza zwolnienie od 1 do 15 lutego. Po tygodniu jednak poczuł się zdrowy. Poszedł 8 lutego do lekarza, a ten wystawił mu zaświadczenie, że jest zdolny do pracy. Ubezpieczony 9 lutego wrócił więc do pracy. ZUS zażądał od niego zwrócenia zasiłku chorobowego pobranego za okres od 1 do 8 lutego.

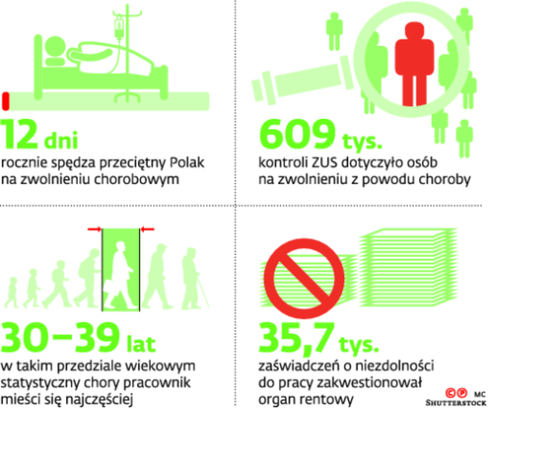

Źródło: rynekpracy.pl, ZUS; dane za 2014 r.

Art. 17 ust. 1 ustawy zasiłkowej:

Ubezpieczony wykonujący w okresie orzeczonej niezdolności do pracy pracę zarobkową lub wykorzystujący zwolnienie od pracy w sposób niezgodny z celem tego zwolnienia traci prawo do zasiłku chorobowego za cały okres tego zwolnienia.

Eksperci przypuszczają, że sama praktyka odbierania zasiłku osobom, które wróciły przedwcześnie ze zwolnienia lekarskiego, się nie zmieni. Jednak po uchwale SN sytuacja ubezpieczonych znajdujących się w takiej sytuacji i tak będzie lepsza.

Uchwała z 17 lutego 2016 r. nie wskazuje, jaki specjalista ma wydać zaświadczenie o odzyskaniu zdolności do pracy. SN mówi, że ma to być „właściwy lekarz”, ale nie jest jasne, czy pod tym pojęciem kryje się lekarz medycyny pracy, czy dowolny lekarz rodzinny, czy też może ten, który wystawił pierwotnie zbyt długie zwolnienie lekarskie.

Redakcja poleca: Jak zaoszczędzić na składkach ZUS (PDF)

Niefortunny przepis

Większość ekspertów ds. ubezpieczeń społecznych uważa dotychczasową interpretację ZUS za błędną.

– Artykuł 17 ust. 1 ustawy zasiłkowej ma stanowić ochronę funduszu ubezpieczenia chorobowego przed nadużyciami ze strony ubezpieczonych. Trudno zaś o nadużycie posądzać kogoś, kto poszedł w trakcie trwania zwolnienia do lekarza i zadeklarował, że czuje się już zdrowy – zauważa prof. Inetta Jędrasik-Jankowska z Katedry Prawa Ubezpieczeń Wydziału Prawa i Administracji Uniwersytetu Warszawskiego. Na jej opinię powołał się sąd, który skierował pytanie prawne do Sądu Najwyższego.

Warto przy tym podkreślić, że do tej pory orzecznictwo sądów powszechnych było niejednorodne. ZUS często bowiem skutecznie wykazywał, że szeroka interpretacja art. 17 ust. 1 ustawy zasiłkowej służy interesowi społecznemu. Jeśliby bowiem nie orzekano o utracie zasiłku, mogłaby drastycznie zwiększyć się liczba osób usiłujących wyłudzić świadczenia.

Organ rentowy po swojej stronie miał też inne przepisy ustawy zasiłkowej. Przykładowo art. 59 ust. 7 tego aktu prawnego stanowi, że jeżeli po analizie dokumentacji medycznej oraz po przeprowadzeniu badania ubezpieczonego lekarz orzecznik ZUS określi wcześniejszą datę ustania niezdolności do pracy niż orzeczona w zaświadczeniu lekarskim, za okres począwszy od tej daty zaświadczenie lekarskie traci ważność. Organ rentowy przyjmował więc, że jedynym uprawnionym do skrócenia niezdolności do pracy jest lekarz orzecznik ZUS. Rzeczywiście bowiem żaden inny przepis takiej możliwości nie przewiduje.

W efekcie mieliśmy do czynienia z poważną wątpliwością: z jednej strony art. 17 ust. 1 nie służy do odbierania pieniędzy ludziom, którzy naprawdę byli chorzy, z drugiej jednak żaden przepis nie określa procedury pozwalającej na skrócenie okresu zwolnienia chorobowego przez lekarza medycyny pracy bądź lekarza rodzinnego.

Istnienie problemu potwierdza Agata Iwanow, prawniczka w kancelarii Chajec, Don-Siemion & Żyto. Podkreśla ona, że z przepisów rzeczywiście wynika, iż skrócenie czasu trwania zwolnienia może nastąpić jedynie w wyniku kontroli podjętej przez lekarza orzecznika.

– Mimo wszystko należy przyjmować, że ustawodawca jest racjonalny. To zaś uzasadnia przyjęcie koncepcji, że powinien przewidzieć, iż w niektórych sytuacjach niepotrzebne jest tak długie leczenie, jak pierwotnie przypuszczano – argumentuje Iwanow.

Ostatecznie SN tak właśnie uznał. Zgodnie z wydaną uchwałą art. 17 ust. 1 ustawy zasiłkowej nie można interpretować rozszerzająco. W efekcie ZUS nie powinien orzekać utraty prawa do zasiłku tym, którzy wcześniej wrócili do pracy, o ile uzyskali oni zaświadczenie lekarskie umożliwiające taki wcześniejszy powrót.

Zobacz serwis: Ubezpieczenia

Kogo dotyczy uchwała

Na przyjętej przez SN wykładni prawa powinni skorzystać przede wszystkim ci, którzy dużo chorują. Wynika to z tego, że na podstawie art. 92 ustawy z 26 czerwca 1974 r. – Kodeks pracy (t.j. Dz.U. z 2014 r. poz. 1502 ze zm.; dalej: k.p.) za czas choroby trwającej łącznie do 33 dni w ciągu roku kalendarzowego wypłacane jest wynagrodzenie chorobowe, które obciąża pracodawcę (w przypadku pracowników, którzy ukończyli 50. rok życia – do 14 dni). ZUS zaczyna więc płacić ubezpieczonemu dopiero od 34. dnia (lub 15. dnia w przypadku starszych pracowników) – od tego momentu zamiast wynagrodzenia wypłacany jest zasiłek chorobowy.

Czy ZUS się zastosuje

Uchwały SN są wydawane w odpowiedzi na pytania sądów. Warunkiem wydania takiego orzeczenia jest to, by odpowiedź miała kluczowe znaczenie dla rozstrzygnięcia konkretnej sprawy. Formalnie rzecz ujmując, uchwały SN nie wiążą sądów i organów państwa w sposób abstrakcyjny (nie są powszechnie obowiązujące – z wyjątkiem oczywiście tych mających moc zasady prawnej, nadanej danemu rozstrzygnięciu przez skład orzekający – a wiążą jedynie w danej sprawie). To zaś oznacza, że praktyka organu rentowego może się zmienić, lecz nie musi.

– Niestety ZUS często nie respektuje orzecznictwa sądowego – twierdzi Dorota Wolicka, wiceprezes Związku Przedsiębiorców i Pracodawców.

Zapytaliśmy więc wprost ZUS, czy planuje uznać stanowisko SN za wiążące przy wydawaniu decyzji administracyjnych.

– Komentarza do uchwały SN będziemy mogli udzielić dopiero po opublikowaniu jej uzasadnienia – odpowiedział nam Radosław Milczarski z biura prasowego organu rentowego.

Eksperci przypuszczają, że sama praktyka odbierania zasiłku osobom, które wróciły przedwcześnie ze zwolnienia lekarskiego, się nie zmieni. Jednak sytuacja ubezpieczonych znajdujących się w takiej sytuacji w konsekwencji uchwały SN i tak będzie lepsza.

– Uchwała SN z 17 lutego 2016 r. to jasna wskazówka dla ubezpieczonych, że od decyzji ZUS warto odwoływać się do sądu – przekonuje Marzena Sosnowska, ekspertka ds. kadrowo-płacowych. Dodaje, że być może orzecznictwo SN nie robi wrażenia na organie rentowym, lecz bez wątpienia wywiera wpływ na sądy powszechne. Tym samym uchwała o sygn. akt UZP 15/15 może wejść na trwałe do orzecznictwa, służąc tym samym obywatelom.

Można jednak zadać następujące pytanie: a co z sytuacją osób, którym odebrano zasiłek już wiele miesięcy bądź lat temu? Czy mają szansę na jego odzyskanie? Tego na razie nie wiadomo. Wiele w tym względzie zależy od pisemnego uzasadnienia uchwały SN, które powinno zostać opublikowane w ciągu najbliższych trzech miesięcy.

OPINIA EKSPERTA

- Marta Matyjek ekspert BCC ds. prawa pracy

Trudno zaobserwować jednolitą praktykę Zakładu Ubezpieczeń Społecznych w zakresie powszechnego uznawania uchwał Sądu Najwyższego.

Nierzadko ZUS przy wydawaniu decyzji, uzasadniając swoje rozstrzygnięcie, powołuje się na uchwałę podjętą przez SN. Również na stronie internetowej ZUS można zaobserwować, że przy informacjach dotyczących poszczególnych świadczeń ZUS odwołuje się do uchwał SN.

Zdarza się jednak, że ZUS podejmuje rozstrzygnięcie wbrew uchwale SN, uznając, że interpretacja w niej przedstawiona nie jest wiążąca w danej sprawie. Nie wszyscy adresaci decyzji decydują się na złożenie odwołania, obawiając się długich postępowań sądowych, i w takich sytuacjach decyzje te stają się prawomocne. Gdy jednak adresat decyzji zdecyduje się na złożenie odwołania, sąd rozstrzygający sprawę z dużym prawdopodobieństwem ją zmieni, uznając autorytet SN. Ale pewności mieć nie możemy z uwagi na niejednolite orzecznictwo zarówno na poziomie sądów powszechnych, jak i w ramach SN.

Powinno się dążyć do ujednolicenia rozstrzygnięć wydawanych przez ZUS z orzecznictwem sądowym, tak by ubezpieczeni czy płatnicy składek mieli pewność co do swojej sytuacji prawnej i by unikać sytuacji, gdy w analogicznych sprawach wydawane są różne decyzje.

Zobacz serwis: Ubezpieczenie zdrowotne

Problemy interpretacyjne

Ustawa SN – bez wątpienia przełomowa i korzystna dla ubezpieczonych – jest jednak na razie niejasna w dwóch miejscach.

Po pierwsze, posłużono się w niej pojęciem „właściwego lekarza”, który ma orzekać w sprawie odzyskania zdolności do pracy przez ubezpieczonego. Nie wiadomo jednak, czy to oznacza, że ma to być lekarz medycyny pracy czy rodzinny, czy też może ten, który pierwotnie wystawił – jak się okazało – zbyt długie zwolnienie lekarskie.

Za pierwszą z koncepcji przemawia to, że można zastosować tu analogię do przepisów kodeksu pracy. Zgodnie z art. 229 par. 2 k.p. w przypadku niezdolności do pracy trwającej dłużej niż 30 dni, spowodowanej chorobą, pracownik podlega kontrolnym badaniom lekarskim w celu ustalenia zdolności do wykonywania pracy na dotychczasowym stanowisku. Badanie to przeprowadza właśnie lekarz medycyny pracy. Dlatego możliwe, że SN właśnie jego uważa za właściwego lekarza również do zwolnień krótszych.

Druga możliwość to uznanie, że właściwym lekarzem jest każdy, który jest uprawniony do wystawienia zwolnienia lekarskiego. Tak też ten przepis interpretują sami medycy. Zapytaliśmy dwóch lekarzy rodzinnych, czy zgodziliby się wystawić pacjentowi zaświadczenie, że odzyskał on już zdolność do świadczenia pracy. Obaj stwierdzili, że takie zaświadczenie wystawiliby, gdyby rzeczywiście uznali, że ktoś może już powrócić do swoich zawodowych obowiązków. Jeden z nich zastrzegł, że wystawiłby je wyłącznie swojemu stałemu pacjentowi.

– Moim zdaniem, skoro SN stanął po stronie ubezpieczonych, uznając argumentację ZUS za niewłaściwą, skrócić zwolnienie może każdy lekarz, który może je wystawić – uważa Marzena Sosnowska.

Drugi problem dotyczy tego, że SN stworzył warunek do tego, by nie można było orzec o utracie prawa do zasiłku. Wskazał bowiem, że o skróceniu zwolnienia musi zostać zawiadomiony organ rentowy. Obowiązek przekazania takiej informacji spoczywa na płatniku składek, czyli pracodawcy. W efekcie może się okazać, że w razie niedopełnienia tego obowiązku przez zatrudniającego dotkliwe konsekwencje finansowe (w postaci odebrania zasiłku za okres rzeczywistej choroby) poniesie pracownik. Dla bezpieczeństwa więc ubezpieczeni mogą chcieć także sami przesyłać do ZUS kopie dokumentów potwierdzających skrócenie zwolnienia. To jednak będzie problem dla samego zakładu, jeśli zacznie otrzymywać te same dokumenty podwójnie (i od pracownika, i od pracodawcy).

Utrata prawa do zasiłku a prace różnego rodzaju

W jakich sytuacjach ubezpieczony zostaje pozbawiony prawa do zasiłku? Przepisy wskazują następujące przypadki:

- niezdolność do pracy jest spowodowana umyślnym przestępstwem lub wykroczeniem,

- niezdolność do pracy wynika z nadużycia alkoholu,

- zaświadczenie lekarskie zostało sfałszowane,

- nosiciel choroby zakaźnej nie podejmuje zaproponowanej mu pracy,

- w czasie zwolnienia wykonywana jest nadal praca zarobkowa,

- zwolnienie lekarskie wykorzystywane jest w sposób niezgodny z jego celem.

Wspomniany wyżej art. 17 ust. 1 ustawy zasiłkowej dotyczy dwóch ostatnich przypadków.

– Niezdolność do pracy, jako rodzaj ryzyka ubezpieczeniowego, jest pojęciem prawnym oznaczającym określony rodzaj wpływu choroby na zdolność ubezpieczonego do pracy. Możliwe są zatem sytuacje, w których stan zdrowia pracownika wpłynie niekorzystnie na zdolność do wykonywania tylko jednej z umówionych prac, jeśli są one różnego rodzaju – stwierdza prof. Inetta Jędrasik-Jankowska. przykład 2

Lekarze medycyny pracy deklarują, że wystawiliby pacjentowi zaświadczenie o zdolności do świadczenia pracy, gdyby rzeczywiście ten powrót do zawodowych obowiązków był możliwy. Jeden zastrzega, że wystawiłby je wyłącznie swojemu stałemu pacjentowi.

PRZYKŁAD 2

Dwa miejsca zatrudnienia

Dziennikarz pracuje jednocześnie w radiu oraz w gazecie. Ma infekcję gardła. Możliwe jest wzięcie przez niego zwolnienia lekarskiego, które będzie obowiązywało u obu pracodawców. Zgodnie z przepisami dopuszczalne jest jednak także powstrzymanie się jedynie od pracy w radiu i dalsze wykonywanie pracy w gazecie. W takiej sytuacji trzeba jednak pamiętać, by zwolnienie lekarskie wyraźnie wskazywało rodzaj pracy, której dotyczy zwolnienie.

ZUS często w takich sytuacjach – gdy ktoś podejmuje jakąkolwiek pracę w trakcie zwolnienia lekarskiego – stosuje art. 17 ust. 1 ustawy zasiłkowej. Zdaniem prof. Jędrasik-Jankowskiej nie zawsze jednak słusznie. Można bowiem obalać domniemanie nadużycia zwolnienia, wykazując, że nie zachodzi sytuacja rozmijania się stanu prawnego ze stanem faktycznym. – Nie ma podstaw do przypisywania ustawodawcy intencji zmuszania pracownika sankcją utraty prawa do zasiłku chorobowego do powstrzymywania się od wykonywania pracy dotychczasowej, do której zatrudniony jest faktycznie zdolny – wyjaśnia prof. Jędrasik-Jankowska.

Profesor tłumaczy, że przecież ustawa zasiłkowa nie ustanawia obowiązku wykorzystania zwolnienia lekarskiego. Jest to prawo ubezpieczonego, a nie jego powinność. Tym samym należy uznać, że nie można stawiać ubezpieczonemu warunku, aby wykorzystywał zwolnienie lekarskie do wszystkich wykonywanych prac, o ile są one różnego rodzaju.

Niezgodność z celem

ZUS często również kwestionuje zwolnienia, wskazując, że były one wykorzystywane niezgodnie z celem. Przykładowo ubezpieczony zgodnie z zaleceniem lekarza powinien leżeć w łóżku, widziano go zaś spacerującego po parku. Problemy występują także wtedy, gdy kontrolerzy ZUS postanowią sprawdzić, czy chory jest w domu, a ten im nie otworzy.

Na forach internetowych wiele osób radzi się, co zrobić w takiej sytuacji.

– Jeżeli nie mamy sobie nic do zarzucenia, najlepiej powiedzieć prawdę – wskazuje Marzena Sosnowska. I dodaje, że można choćby wyjaśnić, iż byliśmy w domu, ale nie otworzyliśmy drzwi, bo nie przyjmujemy gości, gdy się źle czujemy. Bez wątpienia nie może to stanowić przesłanki do odebrania nam zasiłku.

Eksperci zaznaczają też, że organ rentowy jest w tej kwestii bardziej rygorystyczny, niż pozwala mu na to ustawa. Ta bowiem określa zakaz podejmowania zachowań niezgodnych z celem zwolnienia, a nie nakaz podejmowania zachowań z nim zgodnych. przykłady 3–6

W obowiązujących przepisach nie ma obowiązku wykorzystania zwolnienia lekarskiego. Jest to prawo ubezpieczonego, a zatem nie powinno się stawiać ubezpieczonemu warunku, by wykorzystał zwolnienie do wszystkich wykonywanych prac, jeśli są różnego rodzaju.

PRZYKŁAD 3

Nieprzyjmowanie leków

ZUS ma informację, że ubezpieczony nie stosuje się do wskazań lekarza, m.in. nie przyjmuje zaordynowanych mu leków. Jednak w takiej sytuacji organ rentowy nie jest uprawniony do odebrania zasiłku. Żaden przepis bowiem nie określa nakazu stosowania się do zaleceń lekarskich.

PRZYKŁAD 4

Rąbanie drewna na opał

Organ rentowy dowiedział się, że ubezpieczony przebywający na zwolnieniu lekarskim rąbał drewno na opał. W związku z tym orzekł o utracie prawa do zasiłku. Jeśli jednak ubezpieczony był zmuszony do podjęcia tej aktywności, by rozpalić w kominku, nie ma powodu do odebrania przysługującego mu świadczenia. Obywatele mają bowiem prawo podjąć czynności, które muszą być wykonane ze względu na konieczne do zaspokojenia potrzeby – i to nawet w chorobie.

PRZYKŁAD 5

Egzotyczna wycieczka chorego na grypę

Ubezpieczony otrzymał zwolnienie lekarskie na miesiąc ze wskazaniem, że powinien leżeć w łóżku. Postanowił ten czas jednak wykorzystać na egzotyczną wycieczkę. Poleciał więc na trzy tygodnie do Egiptu. Organ rentowy orzekł o utracie prawa do zasiłku. Mógł to uczynić, gdyż bez wątpienia ubezpieczony podjął czynność niezgodną z celem, dla którego zostało wystawione zwolnienie.

PRZYKŁAD 6

Odpoczynek i zmiana otoczenia leczy depresję

U ubezpieczonego stwierdzono depresję. Dostał zwolnienie lekarskie na miesiąc ze wskazaniem wyciszenia się, odpoczynku i zmiany otoczenia. Poleciał więc na trzy tygodnie do Tajlandii. Organ rentowy orzekł o utracie prawa do zasiłku. Sąd może to zakwestionować, jeśli uzna, że chory postępował zgodnie z zaleceniem lekarza (na takim stanowisku stoją niektórzy eksperci).

Polecamy: Jak należy płacić składki od umów zlecenia w 2016 r. (PDF)

Jak to się odbywa i jakie mogą być konsekwencje

Obniżenie składki zdrowotnej, gdy pracownik wraca do pracy po chorobie

Po ostatniej uchwale Sądu Najwyższego w sprawie sposobu obliczania składki zdrowotnej i obniżania jej do wysokości zaliczki na podatek dochodowy warto sprawdzić, czy program komputerowy używany do obliczania wynagrodzeń ma właściwe algorytmy. Za błędy odpowie bowiem pracodawca

W uchwale z 2 lutego 2016 r. (sygn. akt III UZP 18/15) SN w składzie trzech sędziów odpowiedział na pytanie zadane przez jeden z sądów apelacyjnych w sprawie obniżania składki na ubezpieczenie zdrowotne do wysokości zaliczki na podatek dochodowy pracownika. Zgodnie bowiem z art. 83 ust. 1 ustawy z 27 sierpnia 2004 r. o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych (t.j. Dz.U. z 2015 r. poz. 581 ze zm.) w przypadku gdy obliczona przez płatnika składka na ubezpieczenie zdrowotne jest wyższa od wyliczonej przez niego zaliczki na podatek dochodowy od osób fizycznych, składkę tę należy obniżyć do wysokości tej zaliczki. Taka sytuacja ma miejsce m.in. wtedy, gdy pracownik przez większą część miesiąca jest nieobecny z powodu choroby i uzyskuje z tego tytułu zasiłek, a za pozostałą, przepracowaną część miesiąca dostaje wynagrodzenie – przy czym jest ono tak niskie, że składka zdrowotna przewyższa zaliczkę na PIT.

Pytanie prawne skierowane do SN było następujące: czy składka na ubezpieczenie zdrowotne powinna być obniżona do wysokości zaliczki na podatek dochodowy obliczonej od przychodu, który stanowi podstawę obliczenia składki na ubezpieczenie zdrowotne, czy też do wysokości zaliczki obliczonej od całego dochodu uzyskanego przez pracownika w danym miesiącu u tego płatnika. W odpowiedzi SN opowiedział się za pierwszą z podanych możliwości. Uznał, że składka na ubezpieczenie zdrowotne podlega obniżeniu do wysokości zaliczki na podatek dochodowy w tej części, którą oblicza się od przychodu stanowiącego podstawę wymiaru składki.

Uchwała SN będzie rzutować na obliczanie wynagrodzeń pracowników, w sytuacji gdy dana osoba jest zatrudniona na część etatu z niskim wynagrodzeniem i w jednym miesiącu korzysta z zasiłku, ale i wtedy gdy wynagrodzenie jest wysokie, jednak ze względu na pobieranie zasiłku płaca zasadnicza jest niska. W takich przypadkach może mieć zastosowanie obniżenie składki na ubezpieczenie zdrowotne do wysokości zaliczki na podatek dochodowy. Aby w kontekście tej uchwały prawidłowo ustalić wynagrodzenie i zasiłek chorobowy dla pracownika, warto prześledzić sposób ich obliczania krok po kroku.

Kwestie podstawowe

Generalna zasada mówi, że jeśli składka zdrowotna opłacana w stawce 9 proc. jest wyższa od zaliczki na podatek dochodowy, to składkę tę obniżamy do wysokości zaliczki. Wynika to z art. 83 ustawy o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych. Spór, którego konsekwencją była uchwała SN, dotyczył sytuacji, gdy płatnik składek i podatków (spółka) miał wątpliwości, czy zaliczka, o którą chodzi w tym przepisie, jest wyłącznie zaliczką od wynagrodzenia czy także od zasiłku chorobowego. Zarówno wynagrodzenie, jak i zasiłki są opodatkowane. Jednak tylko wynagrodzenie jest podstawą do obliczenia składek na ubezpieczenia społeczne i składki zdrowotnej, a od zasiłku składek nie pobiera się w ogóle.

Polecamy serwis: Tytuły ubezpieczeń

Obniżanie składki na ubezpieczenie zdrowotne do wysokości zaliczki na podatek dochodowy nie nastręcza problemów, jeśli pracownik ma wyłącznie wynagrodzenie za pracę.

RAMKA

9 kroków w celu obniżenia składki zdrowotnej od wynagrodzenia za pracę do wysokości zaliczki na PIT

KROK 1. Wskazujemy przychód do oskładkowania.

Ustalamy podstawę wymiaru składek na ubezpieczenia społeczne – przy czym należy pamiętać, że nie wszystkie świadczenia wypłacane w związku z pracą są oskładkowane. Nie dotyczy to m.in. świadczenia z zakładowego funduszu świadczeń socjalnych wypłaconego zgodnie z jego regulaminem, delegacji i diet wypłaconych do wysokości limitów określonych w przepisach o podróżach służbowych czy wynagrodzenia chorobowego oraz zasiłku chorobowego. Podstawy oskładkowania nie będzie stanowić również nagroda jubileuszowa, ale przekazany pracownikowi aparat fotograficzny, czyli nagroda rzeczowa od pracodawcy – już tak.

KROK 2. Liczymy poszczególne składki na ubezpieczenia społeczne finansowane przez pracownika.

Składki te wynoszą: 9,76 proc. – na ubezpieczenie emerytalne, 1,5 proc. – na ubezpieczenie rentowe, oraz 2,45 proc. – na ubezpieczenie chorobowe. Pracownik nie może zostać zwolniony z ich opłacania, ponieważ są to obciążenia obowiązkowe.

KROK 3. Ustalamy podstawę opodatkowania.

Należy zsumować wszystkie opodatkowane przychody pracownika (wynagrodzenia, świadczenia opodatkowane z ZFŚS, zasiłki) i od tej sumy odjąć koszty uzyskania przychodu należne pracownikowi. Uzyskaną kwotę zaokrągla się do pełnych złotych i jest to podstawa opodatkowania.

KROK 4. Liczymy podatek.

Podstawę opodatkowania należy pomnożyć przez odpowiednią dla pracownika stawkę podatku (18 lub 32 proc.) i pomniejszyć o wartość ulgi podatkowej, jeżeli jest należna pracownikowi. Jeżeli tak obliczony podatek wynosi zero, to z uwagi na przepis mówiący o pomniejszaniu składki zdrowotnej do wysokości podatku – składka zdrowotna również wyniesie zero. Jeśli obliczony podatek jest większy od zera, to trzeba obliczyć składkę zdrowotną (9 proc. podstawy jej wymiaru) i przyrównać ją do naliczonego podatku. Jeśli składka okaże się wyższa niż podatek, to należy ją zmniejszyć do wysokości tego podatku.

KROK 5. Ustalamy podstawę wymiaru składki na ubezpieczenie zdrowotne.

Od podstawy składek na ubezpieczenie społeczne należy odjąć sumę składek na ubezpieczenia społeczne finansowanych przez pracownika. Otrzymana kwota stanowi bazę do obliczenia składki zdrowotnej.

KROK 6. Ustalamy wysokość składki zdrowotnej finansowanej przez pracownika.

Składka zdrowotna to 9 proc. podstawy jej wymiaru. Jest ona w całości finansowana przez pracownika. Jeśli tak obliczona składka jest wyższa niż obliczony podatek, to należy ją zmniejszyć do wysokości tego podatku.

KROK 7. Wyliczamy składkę zdrowotną odliczaną od podatku.

Należy obliczyć składkę zdrowotną w wysokości 7,75 proc. podstawy jej wymiaru.

KROK 8. Liczymy zaliczkę na PIT do odprowadzenia do urzędu skarbowego.

Od uprzednio obliczonego podatku należy odjąć składkę zdrowotną w wysokości 7,75 proc. podstawy jej wymiaru. Jeśli wyjdzie liczba ujemna, czyli składka zdrowotna do odliczenia przewyższy wartość podatku, to zaliczka na podatek wyniesie zero złotych. Należy też pamiętać o zaokrąglaniu zaliczki do pełnych złotych. Zatem, przykładowo, jeśli po odjęciu składki zdrowotnej od podatku otrzymamy zaliczkę w wysokości 0,49 zł, zaokrąglamy ją do zera.

KROK 9. Wskazujemy wynagrodzenie netto.

Od przychodów oskładkowanych i nieoskładkowanych należy odjąć składki na ubezpieczenia społeczne, składkę na ubezpieczenie zdrowotne oraz zaliczkę na podatek dochodowy.

Dołącz do nas na Facebooku!

|

Krok |

Szczegółowe obliczenia oraz wskaźniki do obliczeń |

Kwota w zł |

|

1 |

Podstawa wymiaru składki emerytalnej, rentowej i chorobowej (płaca zasadnicza) |

751,00 |

|

2a |

Składka na ubezpieczenie emerytalne – 9,76 proc. podstawy wymiaru |

73,30 |

|

2b |

Składka na ubezpieczenie rentowe – 1,5 proc. podstawy wymiaru |

11,27 |

|

2c |

Składka na ubezpieczenie chorobowe – 2,45 proc. podstawy wymiaru |

18,40 |

|

2d |

Razem składki na ubezpieczenia społeczne pracownika |

102,97 |

|

3a |

Płaca zasadnicza minus składki na ubezpieczenia społeczne |

648,03 |

|

3b |

Koszty uzyskania |

111,25 |

|

3c |

Podstawa opodatkowania |

537,00 |

|

4a |

Ulga podatkowa |

46,33 |

|

4b |

Zaliczka na podatek, czyli 18 proc. podstawy opodatkowania minus ulga podatkowa |

50,33 |

|

5 |

Podstawa składki zdrowotnej, czyli podstawa składek na ubezpieczenia społeczne pomniejszona o składkę emerytalną, rentową i chorobową |

648,03 |

|

6a |

Składka na ubezpieczenie zdrowotne finansowana przez pracownika – 9 proc. |

58,32 |

|

6b |

Składka zdrowotna obniżona do wysokości zaliczki na podatek |

50,33 |

|

7 |

Składka na ubezpieczenie zdrowotne odliczana od podatku – 7,75 proc. |

50,22 |

|

8 |

Zaliczka podatku dochodowego odprowadzana do urzędu skarbowego, czyli podatek minus składka zdrowotna 7,75 proc. Podatek obliczony wynosi 50,33 zł, a składka zdrowotna od niego odliczana 50,22 zł, zatem różnica to 0,10 zł. Ponieważ podatek zaokrągla się do pełnych złotych, wyniesie on 0 zł. |

0 |

|

9 |

Wynagrodzenie netto: krok 1 minus krok 2d minus krok 6b minus krok 8 |

597,70 |

Gdzie powstał spór

Sytuacja się komplikuje wtedy, gdy pracownikowi poza wynagrodzeniem za pracę wypłaca się zasiłek – bez względu na jego tytuł. Dotychczas ZUS twierdził, że składkę zdrowotną należy obniżać do wysokości zaliczki na podatek obliczonej łącznie od wynagrodzenia i zasiłku, a ponieważ zasiłek podlega wyłącznie opodatkowaniu, to zaliczka wyjdzie na tyle wysoka, że nie trzeba będzie obniżać składki zdrowotnej. przykład 7

PRZYKŁAD 7

Wynagrodzenie i zasiłek według ZUS

Pracownik w lutym 2016 r. przez 28 dni przebywał na zwolnieniu lekarskim w związku z chorobą i za ten okres otrzymał zasiłek chorobowy w wysokości brutto 2591,68 zł. Za ostatni dzień miesiąca otrzymał wynagrodzenie za pracę w wysokości 220 zł. Listę płac sporządzono łącznie dla wynagrodzenia za pracę i zasiłku chorobowego.

|

Składnik listy płac |

Kwota |

|

Płaca zasadnicza |

220,00 zł |

|

Zasiłek chorobowy |

2591,68 zł |

|

Podstawa wymiaru składki emerytalnej, rentowej i chorobowej |

220,00 zł |

|

Składka na ubezpieczenie emerytalne – 9,76 proc. podstawy wymiaru |

21,47 zł |

|

Składka na ubezpieczenie rentowe – 1,5 proc. podstawy wymiaru |

3,30 zł |

|

Składka na ubezpieczenie chorobowe – 2,45 proc. podstawy wymiaru |

5,39 zł |

|

Razem składki na ubezpieczenia społeczne pracownika |

30,16 zł |

|

Płaca zasadnicza minus składki na ubezpieczenia społeczne plus zasiłek chorobowy |

2781,52 zł |

|

Koszty uzyskania |

111,25 zł |

|

Podstawa opodatkowania |

2670,00 zł |

|

Stawka podatku |

18 proc. |

|

Ulga podatkowa |

46,33 zł |

|

Zaliczka na podatek, czyli 18 proc. podstawy opodatkowania minus ulga podatkowa |

434,27 zł |

|

Podstawa składki zdrowotnej, czyli podstawa składek na ubezpieczenia społeczne pomniejszona o składkę emerytalną, rentową i chorobową |

189,84 zł |

|

Składka na ubezpieczenie zdrowotne finansowana przez pracownika – 9 proc. – jest ona niższa od zaliczki, zatem nie będzie pomniejszona do wysokość zaliczki |

17,09 zł |

|

Składka na ubezpieczenie zdrowotne odliczana od podatku – 7,75 proc. |

14,71 zł |

|

Zaliczka podatku dochodowego odprowadzana do urzędu skarbowego, czyli podatek minus składka zdrowotna 7,75 proc. |

420,00 zł |

|

Wynagrodzenie i zasiłek netto |

2344,43 zł |

Fiskus prezentuje w tej sprawie odmienny pogląd. W interpretacji indywidualnej wydanej w sprawie rozpatrywanej przez SN (nr ILPB2/415-793/14-a/WS z 14 października 2014 r.) dyrektor Izby Skarbowej w Poznaniu stwierdził, że wynagrodzenie za pracę i zasiłek należy traktować oddzielnie. Wobec tego składkę na ubezpieczenie zdrowotne od wynagrodzenia należy obniżać tylko do wysokości zaliczki na podatek dochodowy ustalonej wyłącznie od tego wynagrodzenia za pracę. przykład 8

PRZYKŁAD 8

Należności pracownicze według fiskusa i SN

Pracodawca wypłacił wynagrodzenie za jeden dzień pracy w lutym 2016 r. w wysokości 220 zł brutto oraz zasiłek za 28 dni w wysokości 2591,68 zł brutto. Należności te zostały obliczone w jednym miesiącu, ale na dwóch odrębnych listach płac. Koszty uzyskania przychodu mógł zastosować wyłącznie do wynagrodzenia za pracę, natomiast ulgę podatkową zarówno do wynagrodzenia, jak i do zasiłku.

|

Składnik listy płac |

Lista 1 |

Lista 2 |

|

Płaca zasadnicza |

220,00 zł |

– |

|

Zasiłek chorobowy |

– |

2591,68 zł |

|

Podstawa wymiaru składki emerytalnej, rentowej i chorobowej |

220,00 zł |

– |

|

Składka na ubezpieczenie emerytalne – 9,76 proc. podstawy wymiaru |

21,47 zł |

– |

|

Składka na ubezpieczenie rentowe – 1,5 proc. podstawy wymiaru |

3,30 zł |

– |

|

Składka na ubezpieczenie chorobowe – 2,45 proc. podstawy wymiaru |

5,39 zł |

– |

|

Razem składki na ubezpieczenia społeczne pracownika |

30,16 zł |

– |

|

Płaca zasadnicza minus składki na ubezpieczenia społeczne (lista 1) Zasiłek chorobowy (lista 2) |

189,84 zł |

2591,68 zł |

|

Koszty uzyskania |

111,25 zł |

– |

|

Podstawa opodatkowania |

79,00 zł |

2592,00 |

|

Stawka podatku |

18 proc. |

18 proc. |

|

Ulga podatkowa |

14,22 zł |

32,11 zł |

|

Zaliczka na podatek, czyli 18 proc. podstawy opodatkowania minus ulga podatkowa |

0 zł |

434,45 zł |

|

Podstawa składki zdrowotnej, czyli podstawa składek na ubezpieczenia społeczne pomniejszona o składkę emerytalną, rentową i chorobową |

189,84 zł |

– |

|

Składka na ubezpieczenie zdrowotne finansowana przez pracownika – 9 proc. |

17,09 zł |

– |

|

Składka zdrowotna obniżona do wysokości zaliczki na podatek |

0 zł |

|

|

Zaliczka podatku po zaokrągleniu |

– |

434,00 zł |

|

Wynagrodzenie netto |

189,84 zł |

2157,23 zł |

Tezę izby skarbowej poparł SN w uchwale z 2 lutego 2016 r., sygn. akt III UZP 18/15. SN przychylił się do wniosków sądu poprzedniej instancji, zdaniem którego obniżenia składki zdrowotnej do zaliczki na podatek należy powiązać wyłącznie z przychodami, które stanowią jednocześnie podstawę składki na ubezpieczenie zdrowotne. Ponieważ żaden z zasiłków nie stanowi podstawy wymiaru składki zdrowotnej, zaliczka na podatek od zasiłku nie może być brana pod uwagę. SN powoływał się przy tym na art. 79 ustawy o świadczeniach opieki zdrowotnej, mówiący o składce obliczanej od podstawy wymiaru. Skoro świadczenie z ZUS taką podstawą nie jest, to nie można go brać pod uwagę przy pomniejszaniu składki zdrowotnej do wysokości zaliczki na PIT.

Jak widać na przedstawionych powyżej przykładach, różnica między listą płac łączącą dwa tytuły (wynagrodzenie za pracę i zasiłek) a listami płac traktującymi każdy tytuł oddzielnie jest niewielka. W pierwszym przypadku składka zdrowotna jest wyższa o 17,09 zł, albowiem nie została obniżona, a w drugim przypadku wynosi zero złotych po jej obniżeniu do wysokości zaliczki na podatek. Z kolei zaliczka na podatek w pierwszym przypadku wynosi 420 zł, a w drugim 434 zł, zatem fiskus otrzyma o 14 zł więcej. Dla pracownika pozostanie różnica między składką zdrowotną a podatkiem w wysokości 3 zł, jakie otrzyma więcej do wypłaty. Zatem zrozumiałe jest stanowisko fiskusa w tej sprawie, gdyż otrzyma nieco więcej podatku. Z tych samych względów również założenia przyjęte przez ZUS nie powinny dziwić. SN odwołał się do wykładni przepisów, w których jest mowa o podstawie wymiaru składek – uznał on, że gdy dana kwota nie stanowi podstawy ich wymiaru, to nie można uwzględniać jej przy dokonywaniu obniżenia. Przy tej okazji zyskał pracownik, gdyż dla niego najważniejsze jest to, co dostanie na rękę.

Systemy płacowe

Programy komputerowe wspomagające obliczanie wynagrodzeń w większości są wyposażone w algorytmy sumujące wszystkie przychody i obliczające składki i podatek od całości, co w świetle uchwały SN jest nieprawidłowe. Warto więc zweryfikować sposób ich obliczania, gdyż płatnik odpowiada za wyliczenie składek i podatków. Biorąc pod uwagę, że składka zdrowotna jest finansowana przez pracownika, może dojść do uszczuplenia jego wynagrodzenia. Jeśli płatnik stwierdzi u siebie błąd, to ma prawo dokonać korekty dokumentów i wystąpić do ZUS o zwrot składek, które następnie musi zwrócić pracownikowi. Jednak z uwagi na znaczny nakład pracy przy tej operacji oraz znikome kwoty i w zasadzie brak zysków dla płatnika niewielu przedsiębiorców zdecyduje się na taki krok. Poza tym powstanie problem z podatkiem dochodowym – skoro zaliczka jest pomniejszana o składkę zdrowotną, a dokonuje się korekty tej składki, to czy pracownik, który otrzyma jej zwrot, powinien dokonać także korekty rozliczenia. Jak widać, obowiązków do wypełnienia byłoby niewspółmiernie wiele w stosunku do zysku pracownika i płatnika, zatem lepiej traktować wyrok SN jako wskazówkę postępowania w przyszłości.

Przyjęcie interpretacji SN i fiskusa powoduje, że organ skarbowy otrzyma więcej podatku, natomiast ZUS dostanie niższą składkę zdrowotną lub też nie otrzyma jej w ogóle. Kwestie te mogły więc wpłynąć na stanowiska poszczególnych organów.

Jak prawidłowo ustalić podstawę wymiaru zasiłku chorobowego

Nie wszystkie składniki wynagrodzenia są wliczane do podstawy wymiaru zasiłku. Część jest z niej wyłączona, niektóre należy dopełnić, a inne przyjąć w wysokości wypłaconej pracownikowi

Pracodawca powinien więc określić, jak dany składnik potraktować przy ustalaniu tej podstawy, a jeśli ma wątpliwości, może wystąpić do ZUS o interpretację.

Ustawa o świadczeniach pieniężnych z ubezpieczenia społecznego w razie choroby i macierzyństwa wyznacza generalne zasady, które decydują o tym, czy dany składnik wliczać do podstawy wymiaru zasiłku. Podstawowa to powiązanie składnika ze składką chorobową – jeśli składnik wynagrodzenia nie stanowi podstawy wymiaru składki na ubezpieczenie chorobowe, to nie może być podstawą wymiaru zasiłku. Zatem z podstawy wymiaru zasiłku należy wyłączyć wszystkie składniki, które nie stanowią podstawy wymiaru składek na ubezpieczenia społeczne pracownika. Pozostałe składniki można rozpatrywać, biorąc pod uwagę określone kryteria.

Wypłacany mimo choroby

Zadaniem zasiłku jest rekompensowanie wynagrodzenia, którego zatrudniony nie otrzyma, ponieważ nie może pracować. Wobec tego, jeśli dany składnik wynagrodzenia w myśl przepisów płacowych (regulamin wynagradzania, układ zbiorowy pracy, indywidualna umowa o pracę) jest wypłacany pracownikowi mimo choroby w pełnej wysokości, to nie można go przyjąć do podstawy wymiaru zasiłku. Uznaje się, że skoro pracownik otrzymał ten składnik, to wliczenie go do zasiłku spowoduje jego podwójne wypłacenie. Natomiast jeśli przepisy płacowe nie mówią nic o zachowaniu prawa do danego składnika w okresie choroby pracownika, przyjmuje się, że za czas tej absencji składnik ten nie przysługuje, a zatem powinien być wliczony do podstawy wymiaru zasiłku.

Do określonego terminu

Kolejna zasada wywodząca się z rekompensacyjnego charakteru świadczenia to wliczanie do podstawy wymiaru zasiłku wyłącznie składników, które przysługiwałyby w okresie choroby pracownika. Jeśli w myśl umowy o pracę lub innych przepisów płacowych dany składnik przestał być wypłacany, to należy go wyłączyć z podstawy wymiaru zasiłku od momentu wyłączenia. przykład 9 Natomiast w przypadku zmiany wysokości składnika będzie on wliczany do podstawy wymiaru zasiłku w kwocie faktycznie wypłaconej w okresie 12 miesięcy poprzedzających zachorowanie. przykład 10 Zasada ta ma również zastosowanie do umów-zleceń zawartych z własnym pracownikiem. Oznacza to, że jeżeli oprócz umowy o pracę podpisano z zatrudnionym umowę-zlecenie, to przychód z tej ostatniej wliczamy do podstawy wymiaru zasiłku wyłącznie za okresy, w których umowa ta trwa.

PRZYKŁAD 9

Wyłączenie z podstawy

W umowie o pracę zawartej od 1 czerwca 2015 r. zawarto zapis, że liderowi przysługuje premia w wysokości 1000 zł. Strony 1 marca 2016 r. zawarły nową umowę, a w niej stanowisko pracownika zmieniono na specjalistę, któremu nie przysługuje premia. Przeliczając zasiłek za chorobę po 29 lutego 2016 r., należy wyłączyć premie należne za okres od 1 czerwca 2015 r. do 29 lutego 2016 r.

PRZYKŁAD 10

Zmiana wysokości

Pracownikowi w 2015 r. przysługiwała premia regulaminowa w wysokości 500 zł. W 2016 r. zmieniono jej wysokość na 400 zł, ale nie zaprzestano jej wypłaty. Ustalając podstawę wymiaru zasiłku, wlicza się premię w wysokości należnej za miesiąc przyjmowany do tej podstawy. Jeśli pracownik zachoruje w marcu 2016 r., to trzeba przyjąć premie od marca 2015 r. do grudnia 2015 r. w wysokości 500 zł oraz za styczeń i luty 2016 r. w wysokości 400 zł.

Po dopełnieniu

Składniki, które przysługują pracownikowi wyłącznie za pracę, czyli są pomniejszane procentowo lub kwotowo za okres choroby, wlicza się do podstawy wymiary zasiłku po dopełnieniu, czyli po ustaleniu, jaką kwotę otrzymałby pracownik, gdyby nie chorował. Innymi słowy – należy ustalić pełną miesięczną kwotę składnika i w takiej wartości doliczyć ją do podstawy wymiaru.

W wysokości wypłaconej

Odmiennie traktuje się składniki, co do których w przepisach płacowych nie ma informacji o ich pomniejszeniu za okres choroby. Uwzględnia się je w kwocie faktycznie wypłaconej za okres przyjmowany do podstawy wymiaru zasiłku. Należą do nich np. wynagrodzenia i dodatki za nadgodziny, nagrody uznaniowe, wynagrodzenie za godziny nocne. W tej kategorii mieszczą się też składniki, które są pomniejszane za czas choroby, lecz w sposób nieproporcjonalny do okresu choroby. Należy je wliczyć do podstawy wymiaru zasiłku w kwocie faktycznie wypłaconej.

Zobacz serwis: Urlopy pracownicze

Składniki włączone

Niektóre składniki należy wyłączyć z podstawy wymiaru zasiłku chorobowego. Chodzi tu o te, które są niezależne od oceny pracy pracownika i zatrudniony otrzymuje je mimo pobierania zasiłku chorobowego. Należą do nich:

- jednorazowe zasiłki na zagospodarowanie, wynikające z ustawy z 26 stycznia 1982 r. – Karta nauczyciela (t.j. Dz.U. z 2014 r. poz. 191 ze zm.), będące formą wsparcia finansowego dla nauczycieli rozpoczynających karierę zawodową,

- wartość szczepień ochronnych pracowników finansowanych przez pracodawcę,

- wartość badań mammograficznych lub innych nieodpłatnych badań pracowników,

- nagrody za ukończenie przez pracownika szkoły (studiów),

- koszty wynajmu przez pracownika mieszkania sfinansowane lub dofinansowane przez pracodawcę,

- wartość dodatkowego ubezpieczenia pracownika wyjeżdżającego w delegację zagraniczną,

- dopłata pracodawcy do dodatkowego ubezpieczenia pracownika z tytułu różnych ryzyk (w tej kategorii mieszczą się ubezpieczenia grupowe),

bony lub wypłaty w gotówce przyznawane w jednakowej wysokości lub jednakowym wskaźnikiem procentowym w stosunku do płacy pracownika określonej w umowie o pracę wszystkim pracownikom lub grupom pracowników z okazji uroczystych dni, świąt, rocznicy powstania firmy itp., jednorazowe nagrody z okazji ślubu pracownika lub urodzenia się jego dziecka.

Praca własna a wyniki grupy

Z podstawy wymiaru wynagrodzenia chorobowego wyłącza się także składniki zależne nie od indywidualnego wkładu pracy zatrudnionego, ale od wyników grupy pracowników, wypłacane niezależnie od absencji podwładnego. Jeśli więc premia jest ustalona dla całego działu w równej wysokości i otrzyma ją każdy pracownik bez względu na to, czy choruje, czy nie – składnik należy wyłączyć. Jednak jeśli pracownikowi przyznano składnik wynagrodzenia, który zależy od grupy pracowników, ale zawarto zapis o pomniejszaniu go za czas choroby, to należy go wliczyć do podstawy wymiaru zasiłku. przykład 11

PRZYKŁAD 11

Osiągnięcia działu a podstawa zasiłku

Kierownikowi działu sprzedaży przyznano w umowie o pracę premię w wysokości 1000 zł, jeśli dział osiągnie pułap sprzedaży w określonej wysokości. Jednocześnie zapisano, że za czas choroby premię pomniejsza się o 1/30 za każdy dzień absencji. Premia, mimo że nie zależy tylko od samego kierownika, ale od pracy całego zespołu, musi być wliczona do podstawy wymiaru zasiłku, gdyż jest zapis o pomniejszeniu proporcjonalnym za okres choroby.

Z podstawy wymiaru wynagrodzenia chorobowego wyłącza się także składniki zależne nie od indywidualnego wkładu pracy zatrudnionego, ale od wyników grupy pracowników, wypłacane niezależnie od absencji podwładnego.

Współpraca Karolina Topolska

Zadaj pytanie na naszym FORUM!

REKLAMA

- Czytaj artykuły

- Rozwiązuj testy

- Zdobądź certyfikat

REKLAMA