Ryczałt na dojazdy miejscowe w podróży służbowej

REKLAMA

REKLAMA

Zasady przyznawania ryczałtu na dojazdy miejscowe w podróży służbowej

Ryczałt na przejazdy środkami komunikacji miejscowej przysługuje w wysokości 20% kwoty diety i wynosi obecnie 6 zł. Jest on naliczany za każdą rozpoczętą dobę podróży, jeżeli w tym czasie pracownik ponosił koszty dojazdów komunikacją miejscową.

REKLAMA

REKLAMA

Ryczałt nie jest świadczeniem przyznawanym pracownikowi automatycznie, wynikającym wyłącznie z liczby rozpoczętych dób podróży służbowej. Prawo do ryczałtu jest uwarunkowane udokumentowaniem (biletami, paragonami, rachunkami, fakturami) kosztów dojazdu środkami komunikacji miejscowej (np. autobusem, tramwajem lub rowerem).

Podróż służbowa a czas pracy - 7 najtrudniejszych kwestii z praktyki

Polecamy: Dokumentacja kadrowa. Nowe zasady prowadzenia i przechowywania.

REKLAMA

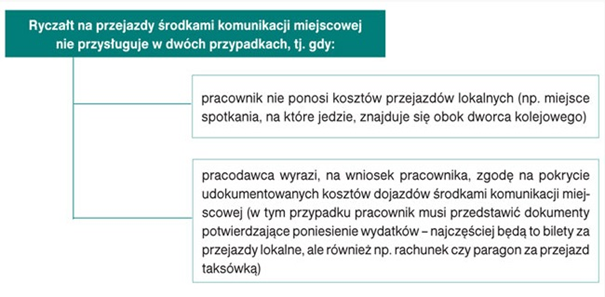

Brak prawa do ryczałtu na dojazdy w podróży służbowej

Wydatki przekraczające ryczałt

Ryczałt na jazdy lokalne w wielu miastach nie wystarczy na zakup dwóch biletów komunikacji miejscowej (na przejazd w obie strony). Zatem w rzeczywistości nie jest to kwota wyrównująca poniesiony przez pracownika wydatek. Skoro pracodawca nie kwestionuje, że pracownik musiał wydać na przejazdy lokalne więcej niż wynosi ryczałt, to należy uznać, że powinien zwrócić pracownikowi nadwyżkę kosztów. Jako zasadę należy przyjąć uzgadnianie przez strony takich wydatków przed wyjazdem lub kontaktowanie się pracownika z pracodawcą przed ich dokonaniem. Wyjątkowo pracodawca może uznać poniesione z tego tytułu koszty, o których dowiedział się po fakcie. Zaleca się, aby dla porządku tego rodzaju kwestie uregulować w treści regulaminu wynagradzania lub w załączniku do tego regulaminu stanowiącym odrębny regulamin podróży służbowych.

Przykładowy zapis może brzmieć następująco:

(...) § 6

- W przypadku poniesienia przez pracownika podczas podróży służbowej kosztów przejazdu środkami komunikacji miejscowej przekraczających kwotę ryczałtu przeznaczoną na pokrycie tych kosztów pracodawca zwraca pracownikowi powstałą nadwyżkę.

- Zwrotu nadwyżki dokonuje się na podstawie skasowanych biletów, a w przypadku ich braku – na podstawie paragonu, rachunku lub faktury za przejazd albo oświadczenia w przypadku zagubienia ww. dokumentów.

- Pracodawca nie zwraca nadwyżki, o której mowa w ust. 1, jeżeli pracownik pokrył koszt przejazdu komunikacją miejscową z otrzymanej zaliczki lub służbową kartą płatniczą, jeżeli została mu powierzona. (...)

Rozliczenie przejazdów miejscowych

Pracownik przedstawia w rozliczeniu bilety na przejazd komunikacją miejscową. Jest to wystarczający dokument potwierdzający dokonanie wydatku (§ 5 ust. 2 rozporządzenia w sprawie podróży służbowych) tylko wówczas, gdy pracownik przekazuje skasowane bilety. Pracownik otrzymuje bowiem zwrot kosztów poniesionych w bezpośrednim związku z przemieszczaniem się. Przejazd komunikacją miejscową wymaga posiadania oraz skasowania biletu. Nieskasowanie biletu przez pracownika oznacza niewypełnienie warunków umowy przewozu. Powstaje w tym przypadku uzasadnione domniemanie, że w rzeczywistości pracownik nie przemieszczał się środkiem komunikacji lokalnej w miejscowości docelowej. Bilet zakupiony, ale nieskasowany, nie może być traktowany jako potwierdzenie poniesienia kosztów przejazdu, lecz jedynie poświadcza poniesienie wydatku na jego nabycie.

Rozliczanie podróży służbowych pracowników

Joanna T. wyjechała na 3 dni w podróż służbową do Wrocławia. Przez 2 dni miała dojeżdżać na szkolenie w obrębie tego miasta. Pracownica zakupiła 4 bilety na dojazdy komunikacją miejscową. W pierwszym dniu szkolenia wykorzystała jeden bilet, aby tam dojechać. Ze szkolenia wróciła z koleżanką, która jak się okazało zamieszkuje w sąsiednim hotelu. Joanna T. na szkolenie w kolejnym dniu pojechała i wróciła z koleżanką, nie wykorzystując zakupionych biletów. W tym przypadku pracownica nie otrzyma zwrotu za bilety, ponieważ z nich nie skorzystała. Pracodawca nie ma zatem obowiązku wypłaty ryczałtu za dojazdy miejscowe.

Skutki składkowo-podatkowe

Rozporządzenie w sprawie podróży służbowych przewiduje możliwość rozliczenia faktycznych kosztów przejazdów przekraczających ryczałt. Jeżeli zatem koszty te zostały udokumentowane, to nie wystąpi żaden skutek w zakresie poboru zaliczki na podatek i składek od kwoty zwrotu przekraczającej ryczałt. Nadal jest to wydatek delegacyjny przewidziany w przepisach rozporządzenia w sprawie podróży służbowych zwolniony z obciążeń publicznoprawnych (art. 21 ust. 1 pkt 16 ustawy o pdof i § 2 ust. 1 pkt 15 rozporządzenia składkowego).

Zwrot przez pracodawcę udokumentowanych kosztów przekraczających ryczałt na dojazdy nie podlega opodatkowaniu ani oskładkowaniu.

Odpowiedzi na pytania Czytelników

Jeden z naszych pracowników odbywał podróż służbową na terenie kraju. W jednym z dni pobytu miał wziąć udział w międzynarodowej naradzie. Pracownik skorzystał w tym celu z taksówki, mimo że dostępne były autobusy i tramwaje kursujące do miejsca umówionego spotkania. Czy w tej sytuacji możemy wypłacić pracownikowi ryczałt na dojazd, mimo że koszt taksówki był wyższy?

Rozporządzenie w sprawie podróży służbowych nie zobowiązuje pracodawcy do pokrywania wyższych kosztów niż przewidziane w tych przepisach (rozporządzenie nie zawiera określenia „pracodawca pokrywa”, „pracodawca wyraża zgodę”), ale też nie można interpretować § 9 ust. 3 rozporządzenia dotyczącego wypłaty ryczałtu na dojazdy miejscowe w ten sposób, że pracodawca ma pełną dowolność w tym zakresie i może pokryć jedynie część wydatku na taki dojazd. Powinni Państwo przeanalizować poniesiony przez pracownika wydatek pod kątem jego zasadności. Należy zwrócić przy tym uwagę na celowość wyboru przez pracownika taksówki jako środka transportu oraz stopień ważności dla interesów firmy spotkania, w którym osoba ta uczestniczyła, i na tej podstawie podjąć decyzję o ewentualnym zwrocie nadwyżki poniesionych kosztów.

Podstawa prawna:

- art. 775 § 1 ustawy z 26 czerwca 1974 r. – Kodeks pracy – j.t. Dz.U. z 1998 r. Nr 21, poz. 94; ost.zm. Dz.U. z 2014 r., poz. 208

- § 5, § 9 rozporządzenia Ministra Pracy i Polityki Społecznej z 29 stycznia 2013 r. w sprawie należności przysługujących pracownikowi zatrudnionemu w państwowej lub samorządowej jednostce sfery budżetowej z tytułu podróży służbowej – Dz.U. z 2013 r., poz. 167

- art. 21 ust. 1 pkt 16 ustawy z 26 czerwca 1991 r. o podatku dochodowym od osób fizycznych – j.t. Dz.U. z 2012 r., poz. 361; ost.zm. Dz.U. z 2014 r., poz. 915

- § 2 ust. 1 pkt 15 rozporządzenia Ministra Pracy i Polityki Socjalnej z 18 grudnia 1998 r. w sprawie szczegółowych zasad ustalania podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe – Dz.U. Nr 161, poz. 1106; ost.zm. Dz.U. z 2010 r. Nr 127, poz. 860

Więcej przeczytasz w MONITORZE PRAWA PRACY I UBEZPIECZEŃ >>>

REKLAMA

- Czytaj artykuły

- Rozwiązuj testy

- Zdobądź certyfikat

REKLAMA