Przekroczenie rocznej podstawy wymiaru składek i podatku w 2016 r.

REKLAMA

REKLAMA

Jak prawidłowo wyliczać przychody pracownika przekraczające ustalone w 2016 r. limity w zakresie składek i podatku?

REKLAMA

REKLAMA

Składki na ubezpieczenia emerytalne i rentowe należy opłacać w roku kalendarzowym do czasu, aż podstawa ich wymiaru osiągnie roczny limit. Inaczej jest z podatkiem dochodowym od osób fizycznych, który jest progresywny. Podatek ten powinien być naliczany według wyższej stawki dopiero po przekroczeniu określonego progu dochodu w roku kalendarzowym od następnego miesiąca, w którym doszło do przekroczenia.

Po przekroczeniu limitu podstawy wymiaru składek i/lub podstawy opodatkowania zmieniają się zasady, według których należy ustalić wysokość wynagrodzenia pracownika do wypłaty. Gdy doszło do przekroczenia rocznej podstawy wymiaru składek, zwiększa się podstawa opodatkowania. Jeśli nastąpi przekroczenie progu podatkowego, płatnik musi dodatkowo pobrać wyższy podatek.

I. Ograniczenie tzw. 30-krotności

Roczna podstawa wymiaru składek na ubezpieczenia emerytalne i rentowe jest ograniczona do kwoty 30-krotności prognozowanego na dany rok przeciętnego miesięcznego wynagrodzenia w gospodarce narodowej. Prognozowane wynagrodzenie określa ustawa budżetowa. W 2016 r. jest to kwota 4055 zł, a wysokość rocznego ograniczenia wynosi 121 650 zł.

REKLAMA

Polecamy książkę: VAT 2017. Komentarz

Jeśli z dokumentacji płacowej płatnika wynika, że w danym miesiącu przychód przekroczy kwotę ograniczenia, płatnik oblicza i przekazuje składki na ubezpieczenia emerytalne i rentowe tylko od tej części podstawy wymiaru składek, która nie spowoduje przekroczenia limitu 30-krotności. Rocznemu ograniczeniu podstawy wymiaru składek podlegają również składki na Fundusz Emerytur Pomostowych.

Od nadwyżki ponad roczny limit płatnik nadal ma obowiązek naliczać składki na ubezpieczenia chorobowe, wypadkowe i zdrowotne oraz na FP i FGŚP.

Podstawa wymiaru składek w miesiącu przekroczenia – jeden zakład pracy

Jeśli pracownik od początku roku pracuje u tego samego pracodawcy i nie ma innych tytułów do ubezpieczeń społecznych, płatnik może w bardzo prosty sposób ustalić wysokość podstawy wymiaru, od której w danym roku zostały opłacone za pracownika składki na ubezpieczenia emerytalne i rentowe. W tym celu powinien zsumować przychody, które pracownik otrzymał w danym roku kalendarzowym – ale tylko te, od których zostały opłacone składki na ubezpieczenia emerytalne i rentowe.

W miesiącu, w którym suma przychodów pracownika przekroczy roczną podstawę wymiaru składek, płatnik powinien ustalić, od jakiej części przychodu musi opłacić składki na ubezpieczenia emerytalne i rentowe. Zatem powinien obliczyć, o jaką kwotę przychód pracownika przekracza roczny limit podstawy wymiaru składek.

Pracownik firmy informatycznej otrzymuje od początku roku wynagrodzenie w wysokości 12 200 zł. Zatrudnienie w tej firmie jest jego jedynym źródłem dochodu. Od początku 2016 r. do października 2016 r. jego wynagrodzenie wyniesie 122 000 zł i przekroczy roczną podstawę wymiaru składek na ubezpieczenia emerytalne i rentowe. Pracodawca ustalił kwotę przekroczenia rocznej podstawy wymiaru składek: 122 000 zł – 121 650 zł = 350 zł.

Następnie pracodawca ustalił kwotę wynagrodzenia, od którego należy naliczyć składki na ubezpieczenia emerytalne i rentowe za październik 2016 r. W tym celu kwotę wynagrodzenia za październik pomniejszył o kwotę przekroczenia rocznej podstawy wymiaru składek: 12 200 zł – 350 zł = 11 850 zł.

Składki na ubezpieczenia emerytalne i rentowe za październik 2016 r. pracodawca powinien naliczyć od kwoty 11 850 zł. Natomiast podstawą wymiaru pozostałych składek na ubezpieczenia społeczne będzie pełna kwota wynagrodzenia, tj. 12 200 zł.

Przychód pracownika z kilku źródeł

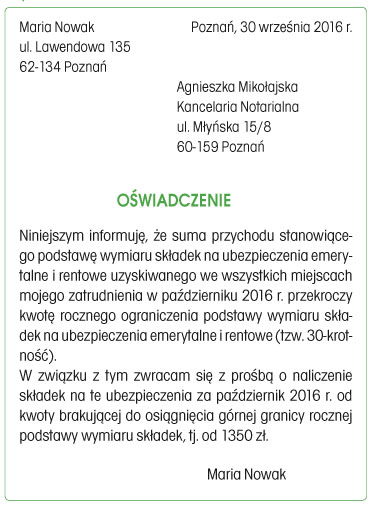

W sytuacji gdy pracownik uzyskuje przychód z kilku źródeł (np. jest jednocześnie zatrudniony u kilku pracodawców), ma obowiązek poinformować wszystkich płatników składek, że jego łączny przychód przekroczy limit rocznej podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe (art. 19 ust. 6 ustawy systemowej). Pracodawcy nie mają możliwości kontrolowania przychodów pracownika ze wszystkich tytułów do ubezpieczeń. Dlatego to pracownik musi pamiętać o powiadomieniu pracodawcy, że przekroczył limit. W praktyce pracownik powinien złożyć w tym zakresie oświadczenie na piśmie.

Przekroczenie rocznej podstawy wymiaru składek może nastąpić również wtedy, gdy ubezpieczony zostaje zatrudniony u danego płatnika w trakcie roku i nie poinformuje go o wysokości przychodów osiągniętych u poprzedniego pracodawcy. Aby uniknąć konieczności składania dokumentów korygujących, pracodawca może uzyskać od pracownika informację o tym, czy w związku z wcześniej uzyskanym w roku kalendarzowym przychodem nie doszło do przekroczenia 30-krotności podstawy wymiaru. W tym samym oświadczeniu pracownik może potwierdzić, że został poinformowany o wysokości rocznej podstawy wymiaru składek i o konieczności zgłoszenia płatnikowi składek faktu przekroczenia tego limitu.

Wzór oświadczenia pracownika o przekroczeniu rocznej podstawy wymiaru składek

Jeżeli płatnik ma wątpliwości co do prawdziwości oświadczenia złożonego przez pracownika albo gdy nie ma możliwości uzyskania informacji od ubezpieczonego (np. po rozwiązaniu stosunku pracy), może zwrócić się do ZUS o potwierdzenie, czy podstawa wymiaru składek na ubezpieczenia emerytalne i rentowe, od której zostały naliczone składki za tę osobę, przekroczyła roczną podstawę wymiaru składek. Wniosek ten należy uzasadnić i załączyć kopie raportów imiennych składanych za tego pracownika w danym roku.

Rozliczenie składek przez kilku płatników

W sytuacji gdy składki rozlicza za pracownika kilku płatników składek, a jego przychód przekracza roczną podstawę wymiaru składek na ubezpieczenia emerytalne i rentowe, zwykle płatnicy składek ustalają wysokość podstawy wymiaru składek za miesiąc, w którym następuje przekroczenie, proporcjonalnie do wypłaconego wynagrodzenia.

Przykład

Pracownik firmy wykonuje jednocześnie w innym zakładzie umowę zlecenia, z której dobrowolnie opłaca składki na ubezpieczenia emerytalne i rentowe. Miesięczne wynagrodzenie z umowy o pracę wynosi 10 000 zł, a z umowy zlecenia 2840 zł. W sumie wynagrodzenie z obu tytułów od początku 2016 r. do września 2016 r. wyniosło 115 560 zł, a do października 2016 r. wyniesie 128 400 zł (w październiku przekroczy roczną podstawę wymiaru składek na ubezpieczenia emerytalne i rentowe). Aby ustalić podstawę wymiaru składek na ubezpieczenia emerytalne i rentowe za październik 2016 r., płatnik musi:

● od wszystkich przychodów uzyskanych przez tę osobę w okresie od stycznia do października 2016 r. odjąć kwotę rocznej podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe: 128 400 zł – 121 650 zł = 6750 zł,

● ustalić łączną kwotę podstawy wymiaru składek emerytalnej i rentowej za październik 2016 r.: 10 000 zł + 2840 zł = 12 840 zł,

● ustalić przekroczenie podstawy wymiaru składek emerytalnej i rentowej według wzoru:

X = (A × B) : C,

gdzie:

X1 – kwota przekroczenia podstawy wymiaru u pracodawcy,

X2 – kwota przekroczenia podstawy wymiaru u zleceniodawcy,

A – łączna kwota przekroczenia,

B – przychód u danego płatnika za miesiąc przekroczenia rocznej podstawy wymiaru składek,

C – suma wynagrodzeń za miesiąc, w którym doszło do przekroczenia rocznej podstawy wymiaru składek;

– przekroczenie podstawy wymiaru składek za październik 2016 r. u pracodawcy:

X1 = (6750 zł × 10 000 zł) : 12 840 zł = 5257,01 zł,

– przekroczenie podstawy wymiaru składek za październik 2016 r. u zleceniodawcy:

X2 = (6750 zł × 2840 zł) : 12 840 zł = 1492,99 zł;

● ustalić podstawę wymiaru składek za październik 2016 r.:

– podstawa wymiaru składek u pracodawcy: 10 000 zł – 5257,01 zł = 4742,99 zł,

– podstawa wymiaru składek u zleceniodawcy: 2840 zł – 1492,99 zł = 1347,01 zł.

Za listopad 2016 r. ani pracodawca, ani zleceniodawca nie powinni opłacać składek na ubezpieczenia emerytalne i rentowe.

Odpowiedzialność za błędne oświadczenie

Jeżeli ubezpieczony poda w oświadczeniu informacje niezgodne ze stanem faktycznym, co spowoduje powstanie zadłużenia z tytułu składek na ubezpieczenia emerytalne i rentowe, ma obowiązek spłacić to zadłużenie wraz z ewentualnymi odsetkami. Natomiast obowiązkiem płatnika jest złożenie za ten okres dokumentów korygujących i wykazanie prawidłowej podstawy wymiaru składek.

Informowanie ZUS o przekroczeniu

Płatnik informuje ZUS o przekroczeniu rocznej podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe, wpisując w raporcie imiennym ZUS RCA w polu 02 bloku III.B kod:

● „1” – gdy informację o przekroczeniu rocznej podstawy wymiaru składek przekazał ubezpieczony,

● „2” – gdy przekroczenie rocznej podstawy wymiaru składek stwierdził płatnik,

● „3” – gdy informację o przekroczeniu rocznej podstawy wymiaru składek przekazał ZUS.

Za osobę, której przychód przekroczył roczną podstawę wymiaru składek na ubezpieczenia emerytalne i rentowe, nie należy opłacać składek na te ubezpieczenia do końca roku, niezależnie od tego, z jakiego tytułu będzie podlegała tym ubezpieczeniom.

Anna K. przebywa na urlopie wychowawczym od 1 sierpnia 2016 r. Z tego tytułu podlega obowiązkowo ubezpieczeniom emerytalnemu i rentowym oraz ubezpieczeniu zdrowotnemu (nie ma ustalonego prawa do emerytury lub renty ani innego tytułu do ubezpieczeń społecznych). W lipcu 2016 r. osiągnęła górną roczną kwotę podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe, dlatego pracodawca obliczył składki na ubezpieczenia emerytalne i rentowe od części przychodu z umowy o pracę. W dokumentach rozliczeniowych sporządzanych za tę osobę z tytułu przebywania na urlopie wychowawczym płatnik nie powinien wykazywać składek na ubezpieczenia emerytalne i rentowe. W raporcie imiennym ZUS RCA sporządzonym z kodem 12 11 00 musi zaznaczyć informację o przekroczeniu rocznej podstawy wymiaru składek w bloku III.B w polu 02 z kodem „2”. Natomiast składkę na ubezpieczenie zdrowotne musi obliczyć od podstawy wymiaru w wysokości specjalnego zasiłku opiekuńczego, tj. od 520 zł.

Pracownica urodziła dziecko 1 października 2016 r. Od tego dnia nabyła prawo do zasiłku macierzyńskiego. W okresie od stycznia do września 2016 r. pracownica osiągnęła łączny przychód w wysokości 116 000 zł. Za październik 2016 r. otrzyma zasiłek macierzyński w wysokości 13 500 zł.

Łącznie przychód pracownicy od początku roku do końca października 2016 r. wyniesie 129 500 zł, czyli przekroczy roczną podstawę wymiaru składek na ubezpieczenia emerytalne i rentowe o kwotę 7850 zł (129 500 zł – 121 650 zł = 7850 zł). W związku z tym pracodawca powinien naliczyć składki na ubezpieczenia emerytalne i rentowe za październik 2016 r. tylko od części zasiłku macierzyńskiego – do osiągnięcia limitu rocznej podstawy wymiaru składek: 13 500 zł – 7850 zł = 5650 zł. Od pozostałej części zasiłku macierzyńskiego za październik 2016 r. oraz za pozostałe miesiące pracodawca nie powinien naliczać składek na ubezpieczenia emerytalne i rentowe. Powinien jednak składać za pracownicę „zerowe” raporty ZUS RCA z kodem tytułu ubezpieczenia 12 40 xx, wykazując w nich informację o przekroczeniu rocznej podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe (kod „2” w polu 02 bloku III.B raportu ZUS RCA).

Zwrot składek

Jeżeli składki na ubezpieczenia emerytalne i rentowe zostały opłacone od nadwyżki ponad kwotę rocznej podstawy wymiaru, to mamy do czynienia z nienależnie opłaconymi składkami (tzw. nadpłatą). Nadpłata z tytułu przekroczenia rocznej podstawy wymiaru składek w pierwszej kolejności podlega zaliczeniu z urzędu na poczet zaległych składek płatnika. Gdy płatnik nie ma zaległości, ZUS zalicza nadpłacone składki na poczet przyszłych składek albo zwraca je płatnikowi – na jego wniosek.

Płatnik składek może złożyć wniosek o zwrot składek w każdym czasie, ale dopiero po stwierdzeniu nadpłaty (art. 24 ust. 6c ustawy systemowej). Po stwierdzeniu nadpłaty płatnik ma obowiązek złożyć korektę dokumentów rozliczeniowych, tj. deklaracji rozliczeniowej korygującej ZUS DRA i imiennego raportu miesięcznego korygującego ZUS RCA, za okres, za który składki na ubezpieczenia emerytalne i rentowe zostały opłacone od nadwyżki ponad kwotę rocznej podstawy wymiaru składek.

Na wniosek płatnika ZUS zwraca składki obliczone i przekazane od nadwyżki ponad kwotę ograniczenia w terminie 30 dni od daty wpływu wniosku.

ZUS zwraca nadpłatę składek na ubezpieczenia emerytalne i rentowe po pomniejszeniu o nieopłaconą kwotę składki na ubezpieczenie zdrowotne. Niedopłata składki na ubezpieczenie zdrowotne wynika bowiem z tego, że podstawa jej wymiaru została zaniżona, ponieważ od podstawy wymiaru składek na ubezpieczenia społeczne została odliczona zbyt duża kwota składek na ubezpieczenia emerytalne i rentowe.

Kwota zwróconych składek na ubezpieczenia emerytalne i rentowe nie stanowi podstawy wymiaru składek na ubezpieczenia społeczne, ale jest podstawą wymiaru składki na ubezpieczenie zdrowotne. Ponadto powinna być doliczona do wynagrodzenia i pozostałych przychodów podlegających opodatkowaniu, uzyskanych przez pracownika w miesiącu zwrotu. Należy pobrać od niej podatek dochodowy. Takie stanowisko potwierdzają interpretacje organów skarbowych, m.in. interpretacja indywidualna wydana przez Dyrektora Izby Skarbowej w Warszawie z 21 stycznia 2010 r. (sygn. IPPB2/415-669/09-2/AS).

Niezależnie od tego, czy płatnik zwróci się do ZUS o zwrot składek, czy ZUS zaliczy je na poczet przyszłych składek, po stwierdzeniu nadpłaty płatnik ma obowiązek zwrócić ubezpieczonemu finansowaną przez niego część składek na ubezpieczenia emerytalne i rentowe.

Przykład

Paweł M. od 1 stycznia 2016 r. pracuje w firmie X. Jego wynagrodzenie od stycznia do sierpnia 2016 r. wyniosło 104 460 zł. Nie ma innych tytułów do ubezpieczeń. We wrześniu 2016 r. otrzymał wynagrodzenie w wysokości 22 900 zł. Ustalając podstawę wymiaru składek na ubezpieczenia emerytalne i rentowe za wrzesień, płatnik ograniczył ją do kwoty 17 190 zł (121 650 zł – 104 460 zł).

W październiku 2016 r. Paweł M. poinformował firmę, że we wrześniu otrzymał od byłego pracodawcy zaległe wynagrodzenie w wysokości 3400 zł, od którego zostały potrącone składki na ubezpieczenia społeczne i zdrowotne. W związku z tym firma X musi skorygować dokumenty rozliczeniowe za wrzesień 2016 r., w których podstawą wymiaru składek na ubezpieczenia emerytalne i rentowe powinna być kwota 13 790 zł (17 190 zł – 3400 zł).

Składki za wrzesień 2016 r.

|

Składki finansowane |

Raport pierwszorazowy |

Raport skorygowany |

|

Ubezpieczenie emerytalne |

17 190 zł x 9,76% = 1677,74 zł |

13 790 zł x 9,76% = 1345,90 |

|

Ubezpieczenia rentowe |

17 190 zł x 1,5% = 257,85 zł |

13 790 zł x 1,5% = 206,85 zł |

|

Ubezpieczenie chorobowe |

17 900 zł x 2,45% = 438,55 zł |

17 900 zł x 2,45% = 438,55 zł |

|

Podstawa wymiaru składki na ubezpieczenie zdrowotne |

17 900 zł – (1677,74 zł + 257,85 zł + 438,55 zł) = 15 525,86 zł |

17 900 zł – (1345,90 zł + 206,85 zł + 438,55 zł) = 15 908,70 zł |

|

Składka na ubezpieczenie zdrowotne |

15 525,86 zł x 9% = 1397,33 zł |

15 908,70 zł x 9% = 1431,78 zł |

|

Składka na ubezpieczenie zdrowotne do odliczenia od podatku |

15 525,86 zł x 7,75% = 1203,25 zł |

15 908,70 zł x 7,75% = 1232,92 zł |

Nadpłata składek za wrzesień 2016 r. wyniesie:

● na ubezpieczenie emerytalne: 1677,74 zł – 1345,90 zł = 331,84 zł,

● na ubezpieczenia rentowe: 257,85 zł – 206,85 zł = 51 zł.

Jednocześnie powstała niedopłata składki na ubezpieczenie zdrowotne w wysokości 34,45 zł (1431,78 zł – 1397,33 zł). Różnica ta jest finansowana ze środków pracownika i powinna być odliczona od kwoty nadpłaconych składek na ubezpieczenia emerytalne i rentowe.

Na wniosek firmy X ZUS zwrócił nadpłatę składek na ubezpieczenia emerytalne i rentowe, z czego kwota do zwrotu dla pracownika w wysokości pomniejszonej o niedopłatę składki na ubezpieczenie zdrowotne wyniosła: (331,84 zł + 51 zł) – 34,45 zł = 348,39 zł.

Firma X powinna zwrócić Pawłowi M. kwotę nadpłaconych składek na ubezpieczenia emerytalne i rentowe, przy czym musi pamiętać, że:

● kwota nadpłaty tych składek jest podstawą naliczenia zaliczki na podatek dochodowy za miesiąc, w którym pracownik otrzyma zwrot składek, przed jej pomniejszeniem o składkę na ubezpieczenie zdrowotne, tj. 331,84 zł + 51 zł = 382,84 zł,

● obliczoną zaliczkę na podatek dochodowy musi pomniejszyć o kwotę niedopłaty składki na ubezpieczenie zdrowotne w wysokości nieprzekraczającej 7,75% podstawy jej wymiaru, tj. 29,67 zł (1232,92 zł – 1203,25 zł).

Gdy do otrzymania zwrotu składek jest uprawnionych kilku płatników, kwotę nadpłaconych składek ZUS zwraca w takich częściach, w jakich opłacili oni składki za miesiąc, w którym nastąpiło przekroczenie rocznego limitu. Nie obowiązuje urzędowy wzór wniosku o zwrot składek. Wniosek powinien jednak zawierać nazwę, adres siedziby płatnika oraz dane identyfikacyjne: NIP, REGON (zgodnie ze zgłoszeniem ZUS ZFA lub ZUS ZPA). Jednocześnie ze złożeniem wniosku o zwrot składek należy skorygować raporty rozliczeniowe, w których składki zostały rozliczone od zawyżonej podstawy wymiaru.

Wniosek można wysłać za pomocą Platformy Usług Elektronicznych – PUE, składając formularz ZUS-EZS-P (wniosek płatnika składek o zwrot nadpłaconych składek) przy użyciu profilu zaufanego.

Jeśli płatnik składek nie istnieje i nie ma jego następcy prawnego, ZUS zawiadamia ubezpieczonego o okresie i wysokości sfinansowanych przez niego nienależnie opłaconych składek i na jego wniosek zwraca te składki.

Nienależnie opłacone składki ulegają przedawnieniu po upływie 5 lat, licząc od dnia:

● otrzymania od ZUS zawiadomienia o kwocie nienależnie opłaconych składek lub

● opłacenia składek – w przypadku braku zawiadomienia (art. 24 ust. 6g ustawy systemowej).

II. Rozliczenie pracownika, którego przychód przekroczył próg podatkowy

Podstawę opodatkowania stanowi dochód rozumiany jako nadwyżka sumy przychodów z danego źródła nad kosztami ich uzyskania, osiągnięta w roku podatkowym. Jeżeli podatnik uzyskuje dochody z więcej niż jednego źródła i dochody te są opodatkowane według ogólnych zasad (według skali podatkowej), przedmiotem opodatkowania w danym roku podatkowym jest suma dochodów ze wszystkich źródeł.

Skala podatkowa w 2016 r.

W 2016 r. nadal obowiązują dwie stawki podatku, w zależności od wysokości osiągniętego dochodu, liczonego narastająco od początku roku, tj. 18% i 32%.

Skala podatkowa obowiązująca od 1 stycznia do 31 grudnia 2016 r.

|

Podstawa obliczenia podatku |

Podatek wynosi |

|

|

ponad |

do |

|

|

85 528 zł |

18% minus kwota zmniejszająca podatek 556,02 zł |

|

|

85 528 zł |

14 839,02 zł + 32% nadwyżki ponad 85 528 zł |

|

W przypadku pracowników etatowych obowiązek naliczenia, pobrania i odprowadzenia zaliczek na podatek dochodowy od dochodu ze stosunku pracy spoczywa na płatniku, czyli pracodawcy (art. 31 ustawy o pdof). Musi on obliczać podatek według wskazanej progresywnej skali podatkowej.

Natomiast płatnik dokonujący wypłat należności z tytułu umów zlecenia lub o dzieło ma obowiązek pobierać zaliczki na podatek dochodowy w wysokości 18% dochodu, nawet jeśli dochód zleceniobiorcy przekroczy kwotę stanowiącą pierwszy próg podatkowy. Dopuszczalne jest stosowanie wyższej, 32% stawki podatku, ale na wniosek zleceniobiorcy.

Podstawą opodatkowania jest dochód, za który uważane są uzyskane w ciągu miesiąca przychody (a także wypłacone przez płatnika zasiłki pieniężne z ubezpieczenia społecznego), po odliczeniu potrąconych przez płatnika w danym miesiącu składek na ubezpieczenia społeczne finansowanych przez pracownika oraz po odliczeniu miesięcznych zryczałtowanych kosztów uzyskania przychodów w wysokości określonej przepisami, tj. 111,25 zł lub 139,06 zł (art. 22 ust. 2 ustawy o pdof). Jeżeli dochód pracownika w danym roku podatkowym przekroczy wartość pierwszego progu dochodowego, to nadwyżka dochodu nad wartość tego progu podlega opodatkowaniu według wyższej stawki.

Zobacz serwis: Księgowość

Przykład

Aby obliczyć podatek od dochodu w wysokości 90 000 zł, w pierwszej kolejności należy obliczyć podatek od kwoty dochodu stanowiącej górną granicę pierwszego przedziału skali podatkowej, tj. od 85 528 zł: (85 528 zł × 18%) – 556,02 zł = 14 839,02 zł.

Następnie obliczamy nadwyżkę dochodu ponad 85 528 zł : 90 000 zł – 85 528 zł = 4472 zł.

Podatek od nadwyżki liczymy według stawki 32%: 4472 zł × 32% = 1431,04 zł.

Łącznie podatek od dochodu 90 000 zł wynosi: 14 839,02 zł + 1431,04 zł = 16 270,06 zł.

Zaliczki na podatek za okres od stycznia do grudnia 2016 r. wynoszą:

● za miesiące od początku roku włącznie do miesiąca, w którym dochód podatnika uzyskany od początku roku w tym zakładzie pracy przekroczył kwotę 85 528 zł, tj. kwotę stanowiącą górną granicę pierwszego przedziału skali – 18% dochodu osiągniętego przez pracownika w danym miesiącu,

● za miesiące następujące po miesiącu, w którym dochód uzyskany od początku roku przekroczył kwotę 85 528 zł – 32% dochodu uzyskanego w danym miesiącu.

Obliczoną w ten sposób zaliczkę należy pomniejszyć o kwotę stanowiącą 1/12 kwoty zmniejszającej podatek, określonej w pierwszym przedziale obowiązującej skali podatkowej (tzw. kwotę wolną). Należy ją stosować, jeżeli pracownik przed pierwszą wypłatą wynagrodzenia w roku podatkowym złożył pracodawcy oświadczenie według ustalonego wzoru PIT-2, w którym stwierdził, że spełnia określone w nim warunki. Następnie zaliczkę należy obniżyć o kwotę składki na ubezpieczenie zdrowotne pobranej w tym miesiącu przez zakład pracy z wynagrodzenia pracownika, nie więcej niż o 7,75% podstawy wymiaru tej składki.

Od jakiego miesiąca liczyć wyższy podatek

W praktyce wątpliwości pracodawców dotyczą momentu, w jakim należy zastosować wyższą stawkę podatku u pracownika, który w trakcie roku przekroczył pierwszy próg podatkowy i znalazł się w kolejnym przedziale dochodu. W miesiącu, w którym dochód pracownika liczony od początku roku przekroczył pierwszy próg podatkowy, do całego dochodu z tego miesiąca stosujemy stawkę 18%. Dopiero od następnego miesiąca naliczamy wyższą stawkę podatku (32%).

Z punktu widzenia prawa podatkowego momentem uzyskania przez pracownika przychodu jest dzień, w którym przychód został faktycznie wypłacony lub postawiony do dyspozycji pracownika. Istotny jest zatem ten moment, a nie okres, za jaki pracownikowi przysługuje wynagrodzenie.

Dopóki zakład pracy nie wypłaci pracownikowi (nie postawi do jego dyspozycji) należnych mu poborów, nie stanowią one przychodu dla pracownika. W konsekwencji np. przy obliczaniu wynagrodzenia należnego za pracę w grudniu 2016 r., a wypłaconego w styczniu 2017 r., pracodawca potrąci stawkę podatku, uwzględni koszty uzyskania przychodów oraz kwotę wolną – obowiązujące w 2017 r. (nawet jeśli dochód pracownika przekroczył pierwszy próg podatkowy w 2016 r.).

Dodatkowe zmniejszenie zaliczek na podatek

Pracodawca może pomniejszać miesięczne zaliczki na podatek o dodatkową kwotę wolną, tj. o 46,33 zł, jeśli zostanie do tego upoważniony przez pracownika w oświadczeniu, w którym zatrudniony poinformuje pracodawcę, że za dany rok zamierza opodatkować swoje dochody łącznie z małżonkiem bądź na zasadach określonych dla osób samotnie wychowujących dzieci. Jednym z warunków ulgowego sposobu obliczania zaliczek na podatek jest to, że przewidywane, określone w oświadczeniu, dochody pracownika nie przekroczą górnej granicy pierwszego przedziału skali (tj. 85 528 zł w 2016 r.), a odpowiednio małżonek lub dziecko nie uzyskują żadnych dochodów, z wyjątkiem renty rodzinnej. Wówczas zaliczki za wszystkie miesiące wynoszą 18% uzyskanego w danym miesiącu dochodu i za każdy miesiąc są pomniejszane o podwójną kwotę wolną od podatku, tj. o 92,66 zł (46,33 zł × 2).

Natomiast podatnicy osiągający dochody mieszczące się w drugim przedziale skali podatkowej mogą być w ciągu roku opodatkowani według niższej stawki, tj. 18%, jeśli małżonek lub dziecko nie uzyskują żadnych dochodów, z wyjątkiem renty rodzinnej, lub dochody małżonka mieszczą się w pierwszym przedziale skali podatkowej. W przypadku tych podatników zaliczki na podatek za wszystkie miesiące zmniejsza się – tak jak w przypadku innych podatników – tylko o jedną kwotę wolną (pod warunkiem złożenia przez te osoby oświadczenia PIT-2).

Przykład

Od września 2016 r. dochód pracownika znajduje się w drugim progu skali podatkowej i podlega opodatkowaniu stawką w wysokości 32%. Pracownik otrzymuje wynagrodzenie 29. dnia miesiąca. W tym miesiącu pracownik złożył w zakładzie pracy oświadczenie, w którym zadeklarował, że zamierza opodatkować swoje dochody za 2016 r. wspólnie z małżonką oraz że dochód małżonki pozostaje w pierwszym przedziale podatkowym. Zaliczka za październik i następne miesiące 2016 r. powinna zostać obliczona według stawki 18%.

Pracodawca stosuje dodatkowe zmniejszenie zaliczki, począwszy od miesiąca następującego po miesiącu, w którym pracownik złożył oświadczenie. W razie zaistnienia zmian w stanie faktycznym, które odbierałyby możliwość wspólnego opodatkowania dochodów małżonków lub nie upoważniałyby do obniżki zaliczek, podatnik jest zobowiązany poinformować o tym płatnika. W tym przypadku od miesiąca następującego po miesiącu, w którym podatnik przestał spełniać warunki do obniżki zaliczek, są one pobierane według ogólnych zasad.

Przykład

W sierpniu 2016 r. dochód pracownicy przekroczył pierwszy próg podatkowy. Od dochodu za wrzesień 2016 r. została pobrana zaliczka w wysokości 32%. Pod koniec września, po wypłacie wynagrodzenia, pracownica złożyła oświadczenie, że będzie się rozliczać jako osoba samotnie wychowująca dziecko. Zaliczkę w wysokości 18% pracodawca zacznie pobierać, począwszy od dochodu uzyskanego w październiku 2016 r.

Pobór zaliczek od dodatkowych dochodów pracownika z działalności wykonywanej osobiście

Oprócz umowy o pracę pracodawca może zawrzeć z pracownikiem dodatkową umowę cywilnoprawną (zlecenia lub o dzieło) na wykonywanie innych czynności niż wynikające ze stosunku pracy. Mimo że wynagrodzenie uzgodnione w ramach takich umów jest zaliczane do innego źródła przychodów niż stosunek pracy, tj. do działalności wykonywanej osobiście, na pracodawcy ciąży obowiązek poboru zaliczek na podatek od tych dochodów.

Płatnik, będący jednocześnie pracodawcą i zleceniodawcą, dokonujący wypłat należności z tytułu umów zlecenia lub o dzieło, ma obowiązek pobierać zaliczki na podatek dochodowy w wysokości 18% należności pomniejszonej najpierw o przychody zwolnione z opodatkowania, a następnie o koszty uzyskania przychodów w wysokości określonej w przepisach podatkowych właściwych przy tego rodzaju przychodach (20%) oraz pomniejszonej o potrącone z przychodu zleceniobiorcy w danym miesiącu składki na ubezpieczenia emerytalne, rentowe i chorobowe. Od zaliczki na podatek należy odliczyć składkę na obowiązkowe ubezpieczenie zdrowotne, tj. nie więcej niż 7,75% podstawy jej wymiaru.

Sposoby ustalania zaliczek od umów zlecenia czy o dzieło i od dochodów ze stosunku pracy różnią się od siebie, dlatego zaliczki te muszą być rozliczane oddzielnie. Mimo to płatnik wykazuje pobrane zaliczki w jednej rocznej deklaracji PIT-4R.

Zaliczka z tytułu umowy zlecenia (umowy o dzieło) w wysokości 18% obowiązuje bez względu na wysokość dochodów ze stosunku pracy. Oznacza to, że jeżeli od początku roku dochód z zatrudnienia przekroczył pierwszy próg podatkowy i pracodawca odprowadził zaliczkę według stawki 32%, to od należności wypłaconej w tym czasie z realizacji umowy cywilnoprawnej i tak pobiera zaliczkę w wysokości 18%.

W ciągu roku podatkowego przychodów z obu tych źródeł nie należy łączyć, ale po zakończeniu roku podlegają one zsumowaniu w zeznaniu rocznym bądź w rocznym rozliczeniu dokonywanym przez pracodawcę. W rozliczeniu należy zatem wykazywać wszystkie wpływy podatnika opodatkowane na zasadach ogólnych, a podatek opłacać w zależności od wysokości jego dochodów, według odpowiedniej stawki ze skali podatkowej.

W trakcie roku płatnik powinien odprowadzać zaliczki od dochodu ze zlecenia w wysokości 18%. Jeśli jednak podatnik osiąga wysokie dochody i przewiduje, że po zakończeniu roku podatkowego będzie musiał dopłacić podatek, może skorzystać z rozwiązania, jakie przewiduje ustawa podatkowa. Podatnik może bowiem złożyć płatnikowi pisemny wniosek, aby ten w trakcie roku naliczał i pobierał wyższe zaliczki, tj. 32% zamiast 18%.

PODSTAWA PRAWNA:

● art. 19 ust. 1, ust. 3–6g, art. 24 ust. 6a–6c ustawy z 13 października 1998 r. o systemie ubezpieczeń społecznych (j.t. Dz.U. z 2016 r. poz. 963),

● § 6–10 rozporządzenia Ministra Pracy i Polityki Socjalnej z 18 grudnia 1998 r. w sprawie szczegółowych zasad ustalania podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe (j.t. Dz.U. z 2015 r. poz. 2236; ost. zm. Dz.U. z 2016 r. poz. 1381),

● art. 81 ust. 1 i ust. 6 ustawy z 27 sierpnia 2004 r. o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych (j.t. Dz.U. z 2015 r. poz. 581; ost. zm. Dz.U. z 2016 r. poz. 1355),

● obwieszczenie Ministra Pracy i Polityki Społecznej z 21 grudnia 205 r. w sprawie kwoty ograniczenia rocznej podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe w roku 2016 oraz przyjętej do jej ustalenia kwoty prognozowanego przeciętnego wynagrodzenia (M.P. z 2015 r. poz. 1292),

● § 1 ust. 1 pkt 12, 15 i 18 oraz załączniki nr 12, 15 i 18 do rozporządzenia Ministra Pracy i Polityki Społecznej z 23 października 2009 r. w sprawie określenia wzorów zgłoszeń do ubezpieczeń społecznych i ubezpieczenia zdrowotnego, imiennych raportów miesięcznych i imiennych raportów miesięcznych korygujących, zgłoszeń płatnika, deklaracji rozliczeniowych i deklaracji rozliczeniowych korygujących, zgłoszeń danych o pracy w szczególnych warunkach lub o szczególnym charakterze oraz innych dokumentów (j.t. Dz.U. z 2016 r. poz. 222),

● § 13 rozporządzenia Rady Ministrów z 18 kwietnia 2008 r. w sprawie szczegółowych zasad i trybu postępowania w sprawach rozliczania składek, do których poboru jest zobowiązany Zakład Ubezpieczeń Społecznych (Dz.U. Nr 78, poz. 465; ost. zm. Dz.U. z 2009 r. Nr 144, poz. 1181),

● art. 9 ust. 1, art. 11 ust. 1, art. 12 ust. 1, art. 18, art. 22 ust. 2, art. 26 ust. 1, art. 27, art. 27b, art. 30 ust. 1 pkt 5a, art. 31, art. 32, art. 39, art. 41 ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (j.t. Dz.U. z 2012 r. poz. 361; ost. zm. Dz.U. z 2016 r. poz. 1206).

Autorzy: Małgorzata Kozłowska - autorka licznych publikacji z zakresu składkowego, od 10 lat zajmuje się prawem ubezpieczeń społecznych, radca prawny, były wieloletni pracownik ZUS

Izabela Nowacka - ekonomistka, od wielu lat zajmuje się tematyką wynagrodzeń i rozliczaniem płac, autorka licznych publikacji z dziedziny prawa pracy i ubezpieczeń społecznych

REKLAMA

- Czytaj artykuły

- Rozwiązuj testy

- Zdobądź certyfikat

REKLAMA