Zaświadczenie o przychodzie emeryta/rencisty za 2015 r.

REKLAMA

REKLAMA

Do końca lutego każdego roku pracodawcy i zleceniodawcy mają obowiązek przesłania do ZUS zaświadczenia o kwocie przychodu uzyskanego w minionym roku kalendarzowym przez zatrudnionego emeryta/rencistę czy osobę mającą ustalone prawo do nauczycielskiego świadczenia kompensacyjnego. Taki obowiązek ciąży także na samym świadczeniobiorcy, który powinien poinformować ZUS o łącznej kwocie uzyskanego przychodu za rok ubiegły. Natomiast osoby prowadzące pozarolniczą działalność przedkładają w ZUS oświadczenia o wysokości przychodu. W 2016 r. termin na złożenie zaświadczenia lub oświadczenia upływa 29 lutego.

REKLAMA

REKLAMA

Na podstawie przedłożonych zaświadczeń wystawionych przez pracodawcę (zleceniodawcę) i oświadczeń emeryta (rencisty) ZUS dokonuje rocznego lub miesięcznego rozliczenia świadczenia. Dlatego tak ważne jest poprawne wystawienie tych zaświadczeń, aby na ich podstawie ZUS wybrał najkorzystniejszy wariant dla świadczeniobiorcy. Należy pamiętać o tym, że obowiązek powiadamiania ZUS o wysokości przychodu za 2015 r. jest niezależny od tego, że w trakcie roku kalendarzowego płatnik składek powiadamiał ZUS o podjęciu zatrudnienia emeryta lub rencisty oraz o wysokości osiąganego przychodu.

Polecamy produkt: Ustawa zasiłkowa 2016 z komentarzem (PDF)

Jaki przychód ma wpływ na rozliczenie świadczenia

Przychody mające wpływ na rozliczenie świadczeń, to przychody uzyskane z tytułu wykonywania zatrudnienia, innej pracy zarobkowej lub pozarolniczej działalności gospodarczej, której wykonywanie podlega obowiązkowi ubezpieczeń społecznych, a mianowicie przychody uzyskiwane z tytułu pracy wykonywanej:

REKLAMA

● w ramach stosunku pracy,

● na podstawie umowy o pracę nakładczą,

● na podstawie umowy zlecenia i umowy agencyjnej oraz współpracy przy wykonywaniu jednej z tych umów,

● w ramach umowy o świadczenie usług (innej niż umowa zlecenia lub agencyjna), do której zgodnie z Kodeksem cywilnym stosuje się przepisy dotyczące zlecenia oraz współpraca przy wykonywaniu tej umowy,

● na podstawie umowy zlecenia, umowy agencyjnej, innej umowy o świadczenie usług, do której zgodnie z przepisami Kodeksu cywilnego stosuje się przepisy o zleceniu, umowy o dzieło, jeżeli umowę taką emeryt lub rencista zawarł z pracodawcą, z którym pozostaje w stosunku pracy lub jeżeli w ramach takiej umowy (zawartej z innym podmiotem) wykonuje pracę na rzecz pracodawcy, z którym pozostaje w stosunku pracy,

● w rolniczej spółdzielni produkcyjnej i spółdzielni kółek rolniczych,

● na podstawie skierowania do pracy, w czasie kary pozbawienia wolności lub tymczasowego aresztowania,

● za granicą,

● prowadzenia pozarolniczej działalności oraz współpracy przy jej wykonywaniu,

a także z tytułu służby np. w Wojsku Polskim, Policji.

Na rozliczenie świadczeń ZUS ma wpływ przychód uzyskany przez osoby będące członkami rad nadzorczych wynagradzanymi z tytułu pełnienia tej funkcji.

Na rozliczenie świadczeń ma wpływ również przychód osiągany z tytułu pobranego zasiłku chorobowego, macierzyńskiego i opiekuńczego, wynagrodzenia za czas niezdolności do pracy, świadczenia rehabilitacyjnego i wyrównawczego oraz zasiłku wyrównawczego i dodatku wyrównawczego. Dlatego też płatnik składek podaje także informację o uzyskanych kwotach z tego tytułu.

Czy obowiązek dotyczy wszystkich zatrudnionych świadczeniobiorców

Jeżeli płatnik składek zatrudniał świadczeniobiorcę na podstawie umowy o pracę lub innej umowy podlegającej oskładkowaniu, wówczas ciąży na nim obowiązek przesłania do ZUS zaświadczenia o wysokości przychodu, niezależnie od składanych co miesiąc deklaracji rozliczeniowych. Obowiązek ten dotyczy świadczeniobiorców, którzy mają ustalone prawo do:

● emerytury (z pewnymi wyjątkami – patrz poniżej),

● emerytury pomostowej,

● nauczycielskiego świadczenia kompensacyjnego,

● renty z tytułu niezdolności do pracy,

● renty rodzinnej,

● renty z tytułu niezdolności do pracy w związku z wypadkiem przy pracy lub chorobą zawodową,

● renty z tytułu wypadku i choroby zawodowej powstałych w szczególnych okolicznościach.

Polecamy serwis: Obowiązki pracownika i pracodawcy

Brak obowiązku powiadomienia ZUS o przychodzie emeryta

Płatnik składek nie ma obowiązku powiadomienia ZUS w stosunku do:

● emerytów, którzy osiągnęli powszechny wiek emerytalny, uzależniony aktualnie od daty urodzenia i płci emeryta, przed podjęciem pracy zarobkowej lub przed 2015 r., niezależnie od rodzaju pobieranego świadczenia (np. emerytura czy renta rodzinna),

● osoby, która zgłosiła wniosek o zawieszenie prawa do emerytury lub renty (a więc skorzystała z możliwości zawieszenia świadczenia, bez wskazywania przyczyny złożenia takiego wniosku, a zawieszenie świadczenia trwało przez cały 2015 r.),

● osoby, która ma ustalone prawo do emerytury, począwszy od 2011 r., a która kontynuuje zatrudnienie w ramach tego samego stosunku pracy i na rzecz tego samego pracodawcy co przed przejściem na emeryturę.

Płatnik składek zatrudnia emeryta, który ma ustalone prawo do emerytury wcześniejszej z tytułu wykonywania pracy w szczególnym charakterze, od stycznia 2015 r. Z uwagi na to, że ubezpieczony nie rozwiązał stosunku pracy, emerytura jest zawieszona. Emeryt w okresie od 1 lipca do 31 sierpnia 2015 r. wykonywał umowę zlecenia w innej firmie. W związku z tym, że prawo do emerytury jest zawieszone, to zarówno pracodawca, jak i zleceniodawca nie jest zobowiązany do informowania ZUS o wysokości przychodów uzyskiwanych przez tego emeryta.

Jeżeli płatnik składek zatrudniał rencistę uprawnionego do renty inwalidy wojennego albo do renty rodzinnej po tym inwalidzie, renty inwalidy wojskowego w związku ze służbą wojskową albo do renty rodzinnej po tym inwalidzie, którego śmierć nastąpiła w związku ze służbą wojskową, nie ma obowiązku informowania ZUS o wysokości przychodu za miniony rok kalendarzowy.

O czym należy pamiętać, wystawiając zaświadczenie

W pierwszej kolejności płatnik składek musi ustalić, w stosunku do których pracowników (zleceniobiorców) – świadczeniobiorców ma obowiązek powiadomienia ZUS o wysokości przychodu. Wystawiając zaświadczenie, płatnik składek musi pamiętać, że wysokość uzyskanego przychodu to kwoty brutto, przed pomniejszeniem o składki na ubezpieczenia społeczne i zdrowotne oraz zaliczkę na podatek dochodowy. Płatnik składek ma obowiązek powiadomienia ZUS o wysokości przychodu za miniony rok także wtedy, gdy świadczeniobiorca jest wyłączony z obowiązku ubezpieczenia społecznego, ponieważ:

● ma ustalone prawo do emerytury lub renty,

● podlega ubezpieczeniom społecznym z innego tytułu.

Oznacza to, że obowiązek informowania ZUS o zawarciu ze świadczeniobiorcą umowy ma miejsce także wówczas, gdy osoba ta nie podlega obowiązkowo ubezpieczeniom społecznym i nie jest odprowadzana składka na ubezpieczenia społeczne. Istotne jest to, czy sama umowa powoduje obowiązek ubezpieczeń społecznych.

Kobieta pobierająca rentę rodzinną po zmarłym mężu (od lipca 2013 r.) jest zatrudniona na podstawie umowy o pracę, z wynagrodzeniem 4500 zł miesięcznie. W okresie od 1 kwietnia 2015 r. do nadal jest zatrudniona także na podstawie umowy zlecenia w innej firmie. Nie przystąpiła dobrowolnie do ubezpieczeń społecznych. Ze względu na zbieg tytułów ubezpieczenia nie podlega obowiązkowemu ubezpieczeniu z tytułu umowy zlecenia. Jednakże przychód z tytułu umowy o pracę, jak też z umowy zlecenia ma wpływ na wysokość wypłacanej renty. Zarówno pracodawca, jak i zleceniodawca mają obowiązek powiadomienia ZUS o wysokości przychodu za 2015 r. Świadczeniobiorczyni powinna natomiast złożyć oświadczenie o wysokości przychodu uzyskanego z obydwu firm (z tytułu stosunku pracy i z umowy zlecenia).

Polecamy serwis: Opłacanie składek

W przypadku gdy świadczeniobiorca nie jest zobowiązany do opłacania składek, ale przychód został uzyskany z tytułu działalności podlegającej ubezpieczeniom emerytalnemu i rentowym, przychód taki przyjmuje się w takiej wysokości, w jakiej zostałby ustalony dla opłacania składek, gdyby osoba uprawniona obowiązkowo podlegała tym ubezpieczeniom.

W zaświadczeniu płatnik składek nie wykazuje informacji o tych przychodach, które nie stanowią podstawy wymiaru składki na ubezpieczenia emerytalne i rentowe. Jeżeli jednak ma wątpliwości co do tego, czy dany składnik wynagrodzenia stanowi podstawę wymiaru składki na ubezpieczenia emerytalne i rentowe, płatnik składek powinien taki przychód wykazać i opisać tytuł wypłaty oraz okres jakiego dotyczy.

Kobieta pobierająca rentę z tytułu częściowej niezdolności do pracy jest zatrudniona od 2012 r. na podstawie umowy o pracę w wymiarze 1/2 etatu. W grudniu 2015 r. otrzymała nagrodę jubileuszową. Przychód z tytułu wypłaconej nagrody pozostaje bez wpływu na ustalanie przychodu, ponieważ nie stanowił podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe. Pracodawca, wykazując wysokość przychodu za rok 2015, uwzględnia jedynie przychód uzyskany w roku 2015 z tytułu wynagrodzenia i innych składników, od których istniał obowiązek odprowadzenia składki na ubezpieczenia emerytalne i rentowe, z pominięciem wypłaconej kwoty z tytułu nagrody jubileuszowej.

Płatnik składek w zaświadczeniu o wysokości przychodu za 2015 r. podaje kwoty przychodów (uzyskanych z różnych tytułów), kierując się ogólną zasadą, zgodnie z którą przychód uważa się za osiągnięty w miesiącu (roku), w którym został wypłacony lub przedstawiony do wypłaty. Kwotę przychodu należy przypisać do miesiąca, w którym został wypłacony (postawiony do dyspozycji).

Płatnik składek zatrudnia rencistę, który pobiera od 1 grudnia 2010 r. rentę z tytułu częściowej niezdolności do pracy. Wypłata z tytułu zatrudnienia w ramach umowy o pracę dokonywana jest około 10. dnia każdego miesiąca za miesiąc poprzedni. W zaświadczeniu płatnik składek powinien wskazać wysokość przychodu uzyskanego w 2015 r., za każdy miesiąc oddzielnie, ze wskazaniem, za jaki miesiąc zostało wypłacone wynagrodzenie.

Nie wszystkie przychody uzyskane w 2015 r. z tytułu zatrudnienia lub działalności podlegającej obowiązkowi ubezpieczeń emerytalnego i rentowych podlegają uwzględnieniu przy rozliczeniu świadczeń ZUS. Nie uwzględnia się bowiem kwot uzyskanych za okres, kiedy np. pracownik nie miał ustalonego prawa do świadczenia np. emerytury. Dlatego dla prawidłowego rozliczenia przychodu emeryta/rencisty istotna jest informacja, jakiego okresu dotyczy.

Przy rozliczaniu świadczeń nie podlegają uwzględnieniu przychody uzyskane z tytułu pracy wykonywanej przed ich przyznaniem, a wypłacone w okresie, gdy zostało już ustalone prawo do świadczenia.

W przypadku wypłacenia przychodu – po ustaniu prawa do świadczenia – z tytułu pracy wykonywanej w okresie, gdy prawo do świadczenia istniało – przychód ten pozostaje bez wpływu na rozliczenie świadczeń. Nie należy wykazywać tych kwot w zaświadczeniu.

Od 1 stycznia 2015 r. wypłacana jest renta rodzinna dla wdowy i trójki uczących się dzieci. W dniu zgłoszenia wniosku o rentę rodzinną wdowa osiągała przychód w wysokości powodującej zawieszenie części przysługującej jej renty rodzinnej. Wniosek o wyłączenie z kręgu osób uprawnionych do renty wdowa złożyła w sierpniu 2015 r. ZUS wydał decyzję o wyłączeniu wdowy z kręgu osób uprawnionych do renty, począwszy od 1 sierpnia 2015 r. Płatnik składek w zaświadczeniu o wysokości przychodu za 2015 r. wykazuje jedynie przychody uzyskane w okresie od 1 stycznia do 31 lipca 2015 r. Przychód uzyskany, począwszy od 1 sierpnia 2015 r., nie podlega rozliczeniu, nawet wówczas, jeżeli dotyczy okresu, kiedy wdowa miała prawo do renty rodzinnej, np. wypłacona w sierpniu nagroda za II kwartał 2015 r. pozostaje bez wpływu na rozliczenie świadczenia. Płatnik składek nie wykazuje jej w zaświadczeniu o przychodzie uzyskanym przez wdowę w 2015 r.

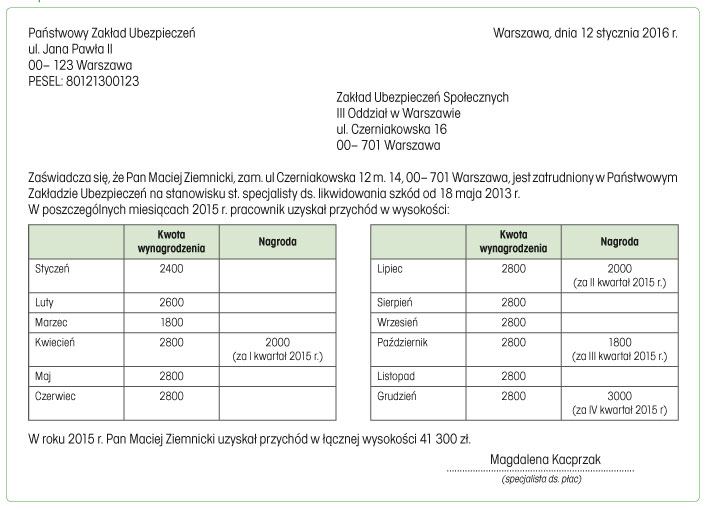

Jak powinno być wystawione prawidłowo zaświadczenie

Obowiązujące przepisy nie przewidują wystawienia zaświadczenia o wysokości przychodu na sformalizowanym formularzu. Jednakże z zaświadczenia muszą wynikać istotne informacje, na podstawie których ZUS będzie mógł dokonać poprawnego i najkorzystniejszego rozliczenia bez konieczności prowadzenia dodatkowego postępowania wyjaśniającego.

Organ rentowy będzie miał możliwość wyboru najkorzystniejszego dla świadczeniobiorcy wariantu rozliczenia emerytury lub renty, jeśli w zaświadczeniu o wysokości zarobków płatnik składek zamieści – oprócz danych identyfikacyjnych świadczeniobiorcy (imię i nazwisko, adres zamieszkania oraz rodzaj i numer pobieranego świadczenia) – wykaz zarobków uzyskanych w kolejnych miesiącach rozliczanego roku. Ważne jest także, aby w razie wątpliwości co do tego, czy określony przychód ma wpływ na zawieszenie – zmniejszenie świadczenia płatnik składek dokładnie go opisał (np. „nagroda z zakładowego funduszu nagród za 2014 r.”).

Zadaj pytanie na naszym FORUM!

Wzór prawidłowo wystawionego zaświadczenia o przychodach uzyskanych w 2015 r. dla pracownika

W przypadku osiągania przez emeryta lub rencistę przychodu z tytułu zatrudnienia za granicą w państwie, z którym Polskę łączy umowa międzynarodowa w dziedzinie ubezpieczeń społecznych, ZUS dokonuje rozliczenia na podstawie zaświadczenia pracodawcy lub innego podmiotu, właściwego w myśl ustawodawstwa kraju, w którym świadczeniobiorca uzyskuje przychód.

Rozliczenie przychodu z tytułu zatrudnienia za granicą u zagranicznego pracodawcy w państwie nieumownym, następuje na podstawie oświadczenia złożonego przez świadczeniobiorcę.

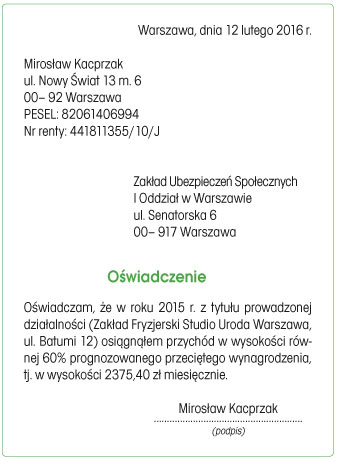

Jakie dokumenty przedkłada w ZUS osoba prowadząca działalność

Za przychód osiągany przez osoby prowadzące pozarolniczą działalność uważa się przychód stanowiący podstawę wymiaru składek na ubezpieczenia społeczne w rozumieniu ustawy systemowej. Tak więc osoba prowadząca taką działalność i niepłacąca składek na ubezpieczenia społeczne informuje ZUS o kwocie przychodu w takiej wysokości, w jakiej (dla danego okresu) ustalona została podstawa wymiaru tych składek.

W przypadku osoby prowadzącej działalność dobrowolnie opłacającej składki na ubezpieczenia emerytalne i rentowe – jako przychód należy wskazać wysokość podstawy wymiaru przyjętej do ich obliczenia.

Nie ma podstaw prawnych do przyjęcia, że przychodem przyjmowanym do rozliczenia świadczeń jest przychód stanowiący podstawę do ustalenia podatku dochodowego.

Nie należy także utożsamiać podstawy wymiaru składki na ubezpieczenia emerytalne i rentowe z podstawą wymiaru składki na ubezpieczenie zdrowotne.

W przypadku osób prowadzących działalność pozarolniczą podstawa wymiaru składek na ubezpieczenia społeczne ustalana jest w dwóch wysokościach, a więc jako zadeklarowana kwota, nie niższa jednak niż:

● 60% przeciętnego wynagrodzenia,

● 30% kwoty minimalnego wynagrodzenia w danym roku, przy czym taka podstawa wymiaru ma zastosowanie do ściśle określonej grupy osób.

Osoby, które wykonują kilka rodzajów działalności gospodarczej (np. prowadzą sklep i wykonują usługi krawieckie), podlegają ubezpieczeniom społecznym tylko z tytułu wykonywania jednej z działalności. Informują więc ZUS o przychodzie osiągniętym z jednego tytułu (w praktyce oznacza to, że wskazują podstawę wymiaru składek na ubezpieczenia społeczne, a nie jej dwu- czy też trzykrotność).

Podstawę wymiaru składek na ubezpieczenia społeczne tych osób w 2015 r. stanowi kwota zadeklarowana, nie niższa niż 2375,40 zł (60% prognozowanego przeciętnego wynagrodzenia miesięcznego, przyjętego do ustalenia kwoty ograniczenia rocznej podstawy wymiaru składek, ogłoszonego w trybie art. 19 ust. 10 ustawy systemowej).

Jeżeli osoba prowadząca pozarolniczą działalność nie płaci składek preferencyjnych – w oświadczeniu wskazuje przychód w wysokości minimalnej podstawy wymiaru składki, tj. 60% przeciętnego wynagrodzenia, tj. w wysokości 2375,40 zł miesięcznie.

Wzór oświadczenia osoby prowadzącej pozarolniczą działalność

Jeżeli osoba płaci składki preferencyjne, tzw. mały ZUS, wówczas podstawę wymiaru składek na ubezpieczenia społeczne dla niej w 2015 r. stanowi zadeklarowana kwota, nie niższa niż 525 zł (30% kwoty minimalnego wynagrodzenia w 2015 r.).

Jeżeli świadczeniobiorca prowadzi za granicą działalność w państwie umownym – przedstawia w ZUS oświadczenie o wysokości podstawy wymiaru składki na ubezpieczenia społeczne, od której opłacał lub opłacałby (jeśli nie podlega obowiązkowi ubezpieczenia) składkę, zgodnie z ustawodawstwem danego państwa.

W przypadku świadczeniobiorcy, który za granicą w państwie nieumownym prowadzi pozarolniczą działalność, rozliczenie następuje na podstawie oświadczenia, z tym że przychód nie może być niższy niż 60% prognozowanego przeciętnego wynagrodzenia miesięcznego lub 30% minimalnego wynagrodzenia.

Rozliczenie roczne czy miesięczne

Regulacje dotyczące rozliczenia świadczenia przewidują dwa sposoby, a mianowicie: rozliczenie roczne i rozliczenie miesięczne. Aby ZUS mógł ustalić, który wariant jest bardziej korzystny, płatnik składek musi wykazać w zaświadczeniu wysokość wynagrodzenia w kolejnych miesiącach rozliczanego roku.

Rozliczenie roczne polega na ustaleniu, jakie skutki dla wypłaty świadczenia niesie osiągany przychód w roku kalendarzowym, a dopiero później po uwzględnieniu, co działo się z wypłatą emerytury lub renty, ustala czy:

● świadczenie jest rozliczone,

● świadczeniobiorca jest zobowiązany do zwrotu nadpłaconego świadczenia ZUS,

● ZUS powinien przekazać świadczeniobiorcy należne wyrównanie.

Osiąganie przychodu nieprzekraczającego 70% kwoty przeciętnego wynagrodzenia za kwartał kalendarzowy, ogłoszonego przez Prezesa GUS, nie powoduje zmniejszenia świadczeń.

W przypadku gdy przychód osiągany przez świadczeniobiorcę mieści się w przedziale pomiędzy 70% a 130% przeciętnego wynagrodzenia, ZUS dokonując rozliczenia uzna, że emerytura, renta z tytułu niezdolności do pracy oraz renta rodzinna dla jednej osoby przysługiwała w zmniejszonej wysokości o kwotę przekroczenia, nie więcej jednak niż o kwotę maksymalnego zmniejszenia.

Kwoty maksymalnych zmniejszeń

|

Rodzaj świadczenia |

Od 1 stycznia |

od 1 marca |

za 2015 r. ogółem |

|

Emerytura, renta z tytułu całkowitej niezdolności do pracy |

557,91 zł |

561,70 zł |

6732,82 zł |

|

Renta z tytułu częściowej niezdolności do pracy |

418,46 zł |

421,31 zł |

5050,02 zł |

|

Renta rodzinna dla jednej osoby |

474,25 zł |

477,47 zł |

5723,20 zł |

W przypadku gdy emeryt lub rencista uzyska przychód przekraczający 130% przeciętnego wynagrodzenia, ZUS uzna, że świadczenie podlegało zawieszeniu. Jeżeli jednak kwota przekroczenia 130% jest niższa niż wysokość świadczenia, ZUS proponuje dobrowolną wpłatę na FUS (wpłatę w wysokości netto kwoty przekroczenia). Po dokonaniu wpłaty ZUS uzna, że uzyskany przychód jest równy 130% przeciętnego wynagrodzenia, co z kolei skutkuje ustaleniem, że za dany rok/okres/miesiąc (w zależności od okresu rozliczeniowego) świadczenie przysługiwało w zmniejszonej wysokości. Kwotę zmniejszenia stanowi wówczas maksymalna kwota zmniejszenia.

Dołącz do nas na Facebooku!

Graniczne miesięczne i roczne kwoty przychodu

|

Miesiąc |

70% |

130% |

|

przeciętnego wynagrodzenia miesięcznego |

||

|

Styczeń |

2726,80 zł |

4915,50 zł |

|

Luty |

2726,80 zł |

4915,50 zł |

|

Marzec |

2759,90 zł |

5125,50 zł |

|

Kwiecień |

2759,90 zł |

5125,50 zł |

|

Maj |

2759,90 zł |

5125,50 zł |

|

Czerwiec |

2838,50 zł |

5271,40 zł |

|

Lipiec |

2838,50 zł |

5271,40 zł |

|

Sierpień |

2838,50 zł |

5271,40 zł |

|

Wrzesień |

2698,50 zł |

5011,40 zł |

|

Październik |

2698,50 zł |

5011,40 zł |

|

Listopad |

2698,50 zł |

5011,40 zł |

|

Grudzień |

2726,80 zł |

5064,00 zł |

|

Za rok 2015 |

33071,10 zł |

61119,90 zł |

W przypadku osiągania przychodu w państwach członkowskich UE, a także krajach umownych i nieumownych, osiągany przychód podlega przeliczeniu na równowartość w złotych polskich.

PODSTAWA PRAWNA:

● art. 103–106, art. 127 ustawy z 17 grudnia 1998 r. o emeryturach i rentach z Funduszu Ubezpieczeń Społecznych (Dz.U. z 2015 r. poz. 748; ost. zm. Dz.U. z 2015 r. poz. 1311),

● § 5 ust. 2 rozporządzenia Ministra Pracy i Polityki Socjalnej z 22 lipca 1992 r. w sprawie szczegółowych zasad zawieszania lub zmniejszania emerytury i renty (Dz.U. Nr 58, poz. 290; ost. zm. Dz.U. z 1997 r. Nr 47, poz. 310).

Zadaj pytanie na FORUM!

REKLAMA

- Czytaj artykuły

- Rozwiązuj testy

- Zdobądź certyfikat

REKLAMA